L`OCCITANE (973.HK) - FY2022純利創紀錄、經營溢利率上市以來新高

| 投資建議 | 買入 |

| 建議時股價 | $20.200 |

| 目標價 | $25.890 |

公司簡介

L`OCCITANE(歐舒丹)主要從事製造及零售含豐富天然及有機成份美容及保健產品,旗下多個品牌包括 L`OCCITANE en Provence、Melvita、Erborian、L`OCCITANE au Brésil、LimeLife by Alcone、ELEMIS、Sol de Janeiro及Grown Alchemist。截至2022年3月底止,公司在90個國家的零售地點總數為3,068個(按年減少20個或0.6%)。截至2022年6月底止,自營零售店總數為1,375間,由年初至今,淨關閉115間。

在FY2022,公司進一步關閉表現欠佳的店舖,包括在美國關閉21間店舖。而1,523間自營店中,按品牌劃分的數目及與FY2021相比的變動如下:L`Occitane en Provence(1,354間;-35)、L`Occitane au Brésil(65間;+1)、Melvita(39間;-11)、Erborian(14間;-1)及ELEMIS(18間;+13)。非自營店舖數量增加13間或0.8%。

FY2022純利創紀錄、經營溢利率上市以來最高

FY2022(截至3月31日止年度),公司匯報的銷售淨額為1,781.4百萬(歐元.下同),按匯報匯率計算按年增加15.8%。收入增長主要是受惠於歐洲和美洲國家開始解除COVID-19相關限制措施,營商環境持續改善,零售渠道的客流量強勁反彈,而線上渠道仍然活躍。旅遊零售、水療及遊輪業務亦受惠於當地和國際旅客恢復。期內,純利創紀錄達241.9百萬元,較經重列FY2022的153.6百萬元增加57.5%或88.3百萬元,經營溢利率擴大至17.4%,乃上市以來最高水平。每股基本及攤薄盈利分別為0.165元及0.164元(FY2021:基本0.103元及攤薄0.103元),分別增加60.2%及59.2%。派息比率由35%增至40%,股息每股0.06585歐元,較FY2021增78.6%。

按品牌劃分,L`OCCITANE en Provence佔總銷售額的76.8%,按固定匯率計算錄得按年增長13.2%。在解除COVID-19相關限制措施,品牌在歐洲及美洲的銷售勢頭強勁反彈。在店舖重開及人流恢復正常後,零售業務對整體增長的貢獻最大。ELEMIS佔總銷售額的12.5%,較FY2021增加2.3個百分點。ELEMIS按固定匯率計算錄得強勁增長37.4%。隨著旅行限制放寬,水療批發和遊輪業務強勁反彈。受惠於成功的全渠道業務模式以及與數碼夥伴加強合作,線上渠道持續增長。美國對該品牌整體增長的貢獻最大,其次是英國及中國。

公司於2022年1月開始將Sol de Janeiro綜合入賬,其貢獻26.1百萬元,或FY2022整體增長的11.0%。以當地貨幣計算,Sol de Janeiro在4Q2022FY實現46.7%按年增長。LimeLife在FY2022按固定匯率計算銷售按年下跌31.3%,除了去年的高基數外,隨著美國經濟恢復正常及就業狀況改善,該品牌在招聘及挽留美容顧問方面出現困難。其他品牌按固定匯率計算按年增長19.0%,主要貢獻來自Erborian及L`OCCITANE au Brésil的強勁反彈,當中零售和批發渠道均受惠於限制措施取消。

按地區劃分,日本的銷售淨額為206.0百萬元,按年減少4.3%,按固定匯率計算,增長0.4%,佔總營業額11.4%。香港的銷售淨額為118.9百萬元,按年增加25.7%,按固定匯率計算,增長24.0%,佔總營業額6.6%。中國大陸的銷售淨額為328.0百萬元,按年增加24.4%,按固定匯率計算,增長16.8%,對整體增長貢獻最多,佔總營業額18.1%;當中,線上渠道特別活躍,公司成功利用天貓和京東上的名人來推動社交媒體的討論並招攬新客戶。因此,L`OCCITANE en Provence在重要的購物節期間表現優於市場,並且仍然是國內高端身體護理和手部護理類別的頂級品牌之一。台灣的銷售淨額為51.5百萬元,按年增加8.6%(按匯報匯率計算),按固定匯率計算,增長2.8%,佔總營業額2.8%。

法國的銷售淨額為96.0百萬元,按年增加10.8%,佔總營業額5.3%。英國的銷售淨額為197.5百萬元,按年增加27.9%。按固定匯率計算,增長21.4%,佔總營業額10.9%。美國的銷售淨額為296.8百萬元,按年增加14.8%。按固定匯率計算,增長13.5%,佔總營業額16.4%。巴西的銷售淨額為48.3百萬元,按年增加40.1%。按固定匯率計算,增長37.0%,佔總營業額2.7%。俄羅斯的銷售淨額為62.6百萬元,按年增加22.8%。按固定匯率計算,增長24.8%,佔總營業額3.5%。其他地區的銷售淨額為404.4百萬元,按年增長17.3%,按固定匯率計算按年增加16.1%,貢獻表現強勁的國家為韓國、墨西哥、西班牙及加拿大,佔總營業額22.3%。

期內,銷售成本增加22.0%,毛利率較2021FY減少0.8個百分點至82.2%,減少乃由於包括:第11章法律訴訟期間不再將美國附屬公司綜合入賬;轉售比例較高不利渠道組合,以及ELEMIS及Sol deJaneiro轉售業務較多也不利品牌組合;及運費及關稅增加,部分是由於重建存貨,部分是由於運輸成本較高。

FY23Q1仍錄得穩健收入增長

於FY23Q1(截至6月底止第一季度),儘管面臨宏觀經濟挑戰,銷售額達416百萬元,按報告匯率及固定匯率計算均錄得雙位數增長分別為23.4%及 15.8%;在撇除新收購品牌、已撤出的俄羅斯市場及不將美國附屬公司綜合入賬後的可比基礎上,按年的銷售增長為5.1%。

按品牌劃分的表現,收入增長主要由L`OCCITANE en Provence(按固定匯率計算:+5.9%)、ELEMIS(按固定匯率計算:+9.8%)及納入Sol de Janeiro和Grown Alchemist所帶動。Sol de Janeiro新近綜合入賬,與去年同季相比,按本地貨幣計算增長超過60%。

由於COVID -19疫情的限制及封鎖措施嚴重影響中國等主要市場,尤其在4月及5月於上海及其他主要城市實施封鎖及限制措施,導致國內業務受到嚴重影響。線下及線上銷售均受到影響。除店舖關閉外,上海的倉庫亦關閉,導致全國上下店舖補貨中斷,拖累亞太地區僅錄得增長1.2%(按固定匯率計算);然而,6月限制措施一經放寬,國內銷售額達雙位數的強勁反彈。其他地區方面,增長最快的地區為美洲,按年升55.5%(按固定匯率計算)。其次為歐洲、中東及非洲升10.3%(按固定匯率計算),乃由於區內旅遊零售及分銷銷售帶來強勁貢獻以及法國及德國零售銷售反彈所致。

FY23Q2銷售增長加快

於FY23Q2(截至9月底止第二季度)銷售增長加快,拉動銷售於FY23H1高達900.5百萬元,按報告匯率計算增長24.2%或按固定匯率計算增長16.1%;可比銷售增長於FY23H1為5.9%,由FY23Q1的5.1%加快至FY23Q2的6.7%。上半年的穩健表現受到其主要品牌L`OCCITANE en Provence(+3.4%)及ELEMIS(+13.1%)以及納入Sol de Janeiro(按本地貨幣計算+65%)的推 動。增長最快的地區為美洲(+59.8%),其次為歐洲、中東及非洲(+8.2%)以及亞太地區(+1.9%)。

投資建議:

然而,接近FY2022末,多個主要市場再度出現COVID-19爆發加上烏克蘭和俄羅斯的地緣政治局勢,宏觀經濟狀況又再變得充滿挑戰;公司6月進行撤資俄羅斯,淨關閉110間店舖,將對FY2023收入購成一定的負面影。此外,我們認為圍繞宏觀前景的一些擔憂依然存在(尤其是全球經濟倒退的風險、匯率的大幅波動及通脹持續高企),導致業績的波動性仍然較大。我們預期公司FY2023E至FY2024E的EPS預測為0.17及0.18歐元,FY2023E目標價為25.89港元(如以歐元兌港元匯價7.5至7.6元計算,參考目標價為25.09元至25.42元),對應的預測市盈率為19.9倍(與過去5年平均市盈率相若),評級為“買入”。

風險因素:

1)內地COVID疫情捲土重來;2)外匯大幅波動;3)海外業務運營風險; 4)全球經濟收縮程度高於預期。

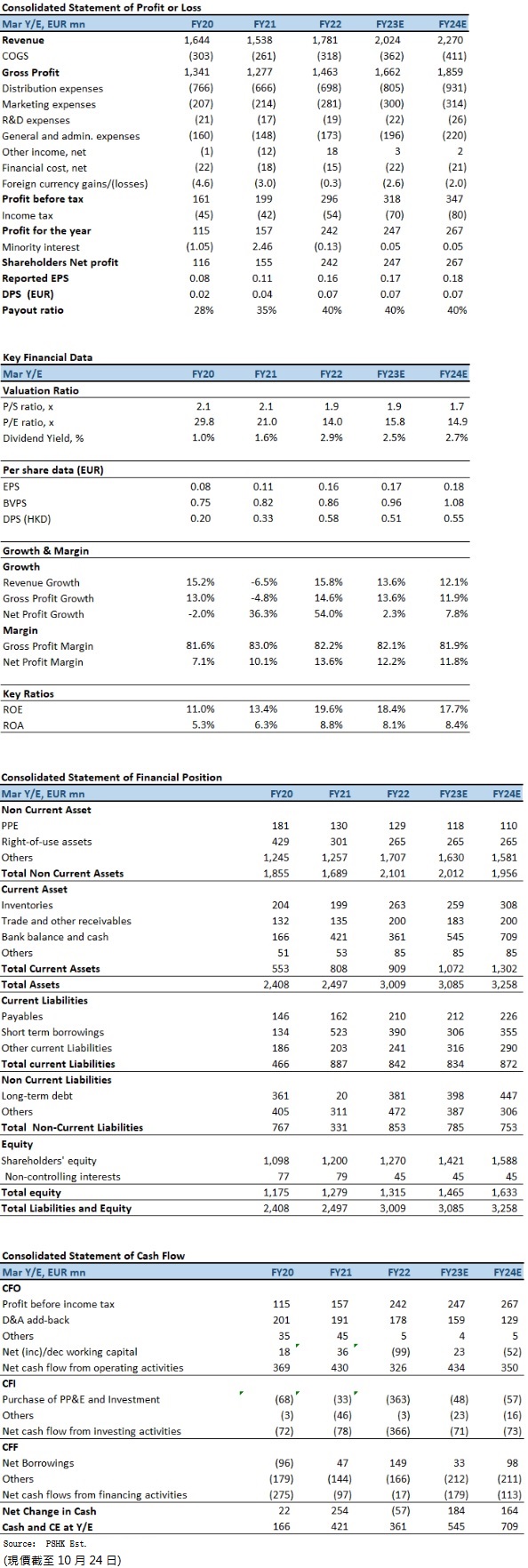

財務資料

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。