金风科技 (2208.HK) - 内外需共振铸就风电行业高景气度,公司竞争优势进一步凸显

| 投资建议 | 买入 |

| 建议时股价 | $14.210 |

| 目标价 | $19.210 |

公司简介

公司着力构建以清洁能源为核心的业务版图,覆盖能源开发、能源装备、能源服务与能源应用四大领域。在能源开发领域,公司致力於深入的属地化清洁能源资源开发及管理,赋能优化地区能源结构,并提供高效、安全的能源资产管理服务;在能源装备领域,基於严苛的智造品质管制标准和绿色供应链管理体系,公司提供更高效、更可靠、更低成本的智慧能源装备,让清洁能源的生产和获取触手可得;在能源服务领域,以贯穿清洁能源价值链的专业知识和经验优势,公司提供从规划设计、工程建设到能源场站运维的服务综合解决方案,让标准高效、智慧透明、灵活定制的服务能力贯穿始终;在能源应用领域,公司在源、网、储、荷各能源环节进行优化和再造,积极构建面向新型电力系统的零碳解决方案。

行业资料分析

国家能源局资料显示,2025年1-11月份,全社会用电量累计94602亿千瓦时,同比增长5.2%,其中规模以上工业发电量为88567亿千瓦时。从分产业用电看,第一产业用电量1374亿千瓦时,同比增长10.3%;第二产业用电量60436亿千瓦时,同比增长3.7%,其中,工业用电量同比增长3.9%,高技术及装备制造业用电量同比增长6.4%;第三产业用电量18204亿千瓦时,同比增长8.5%,其中,充换电服务业以及资讯传输、软体和资讯技术服务业用电量分别同比增长48.3%、16.8%;城乡居民生活用电量14588亿千瓦时,同比增长7.1%。全国累计发电装机容量37.9亿千瓦,同比增长17.1%。其中风电装机容量6.0亿千瓦,同比增长22.4%。全国新增发电装机容量44557万千瓦,同比增加12891万千瓦;其中,新增风电装机容量8250万千瓦,同比增加3076万千瓦。2025年一季度,风电光伏发电合计装机达到14.82亿千瓦,历史性超过全口径的火电装机(14.5亿千瓦),这标志着清洁能源成为电力系统主力,且未来此趋势将延续。2025年前三季度,全国风电新增并网容量6109万千瓦,其中陆上风电5759万千瓦,海上风电350万千瓦。截至2025年9月底,全国风电累计并网容量达到5.82亿千瓦,同比增长21.3%,其中陆上风电5.37亿千瓦,海上风电4461万千瓦。2025年前三季度,全国风电累计发电量8137亿千瓦时,同比增长14.3%,全国风电平均利用率94.0%。以上资料显示风电在规模与效率上同步提升,能源替代进程有望进一步加快。GWEC发布2025年全球海上风电报告,表示大多数政府和开发商仍然致力於海上风电,对全球中期前景依然坚定乐观。预计海上风电到2029年的年复合增长率为28%,到2034年为15%,全球海上风电年新增容量预计将在2030年突破30吉瓦的里程碑,并在2033年达到50吉瓦。

反内卷遏制推动价格回升

为呼应国家引导行业有序发展的政策,风电产业积极推动自律,扭转了以往低价竞争的态势。主要企业共同优化招标规则,提升技术标准权重,头部整机商也主动退出恶性价格竞争,转向价值竞争。随着政策与市场双向发力,风机价格已逐步回归理性水平。国际风电网资料显示,1-11月陆上风电(含塔筒)中标均价2078.17元/kW。陆上风电(不含塔筒)中标均价1526.97元/kW。1-11月海上风电(含塔筒)中标均价3123.49元/kW;海上风电(不含塔筒)中标均价2713.5元/kW,陆上风电以及海上风电(含塔筒)均价对比去年全年均价明显回升。

136号文鼓励风机大型化及智慧化并行

136号文明确新能源专案上网电量原则上全部进入电力市场,通过"机制电价"竞价设定收益边界——当市场交易价格低於机制电价时给予差价补偿,高於机制电价时扣除差价。这一"多退少补"机制终结了以往固定电价的保障机制,迫使企业直面市场波动,激励技术升级和自主配置储能。市场化竞争下,企业需通过技术迭代降低度电成本以应对电价压力。政策推动风机大型化、漂浮式风电等技术商业化,同时加速淘汰低效率产能。我们认为未来风机大型化将从高速增长进入稳定优化的阶段,但是整体的风机大型化趋势不变,金风科技加速研发,将进一步巩固其大型化竞争优势。

内外需共振铸就风电行业高景气度

2024年,全国风电新增装机容量7982万千瓦,同比增长6%,其中陆上风电7579万千瓦,海上风电404万千瓦。《2025年能源工作指导意见》明确全国发电总装机达到36亿千瓦以上,新增新能源发电装机规模2亿千瓦以上,发电量达到10.6万亿千瓦时左右,跨省跨区输电能力持续提升。《风能北京宣言2.0》提出,为实现1.5℃目标,到2030年全球需累计开发风电27亿千瓦,到2035年风电累计装机达到43亿千瓦以上。中国风电"十五五"期间年新增装机容量应不低於1.2亿千瓦,其中海上风电年新增装机容量不低於1500万千瓦,确保2030年中国风电累计装机容量达到13亿千瓦,到2035年累计装机不少於20亿千瓦,到2060年累计装机达到50亿千瓦。我们认为在强有力的政策支持下,国内风电需求有望维持高增长态势。国内政策支援企业"设备+产能+服务"全产业链出海,据北极星风力发电网统计,2025年前三季度国内企业累计斩获国际风机订单23.043GW,上半年出口订单规模同比激增100%。欧洲"可再生能源加速法案"等政策推动海上风电装机增长。2025年前三季度公司外部待执行订单总量为38,861.14MW。国际业务累计装机 11,214.62MW,其中在亚洲(除中国)装机突破3GW,在南美洲、大洋洲装机量均已超过2GW,在北美洲、非洲装机量均已超过1GW。截至2025年9月30日,公司海外在手外部订单共计7,161.72MW,同比增长29.4%。我们认为内外需共振铸就风电行业高景气度,公司订单有望实现持续增长。

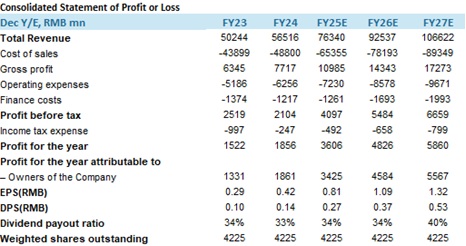

营收与利润均实现高增

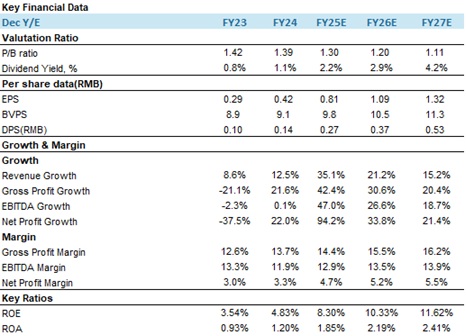

2025年前三季度,公司营收与利润均实现高速增长,营收481.47亿元(同比+34.34%),其中第三季度营收196.1亿元(同比+25.4%),主要因公司风机及零部件销售规模增加。1-9月公司实现对外销售容量达18.45GW(同比+90.01%)。归母净利润25.84亿元(同比+44.21%),第三季度单季净利润10.97亿元(同比+170.64%),增速显着高於前三季度整体水准。利润增长主要因公司毛利额及公允价值变动收益增加,减去投资收益减少等。

毛利率下滑但净利率改善,公司费用管控显现成效

毛利率与净利率分化,2025年前三季度毛利率14.39%(同比-2.04pct);但归母净利率5.37%(同比+0.37pct),主要因期间费用率下降,其中财务费用同比减少47.3%,显示费用管控成效。

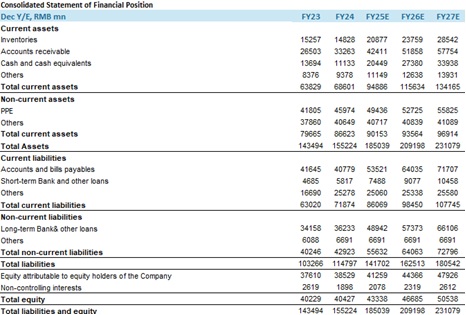

经营性现金流大幅改善,运营效率有所提升

2025年前三季度经营活动现金流净流出6.33亿元,较去年同期(-65.07亿元)改善90.27%,主要因公司销售商品、提供劳务收到的现金同比增加。存货周转天数119.47(同比-28%)及应收账款周转天数195.07(同比-13%),显示运营效率有所提升。资产负债率73.11%,多年维持在70%上下,较为稳定。

估值及投资建议:

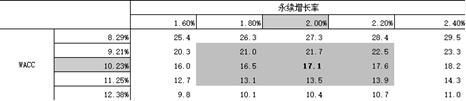

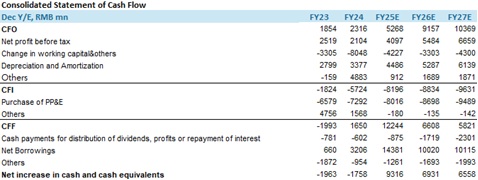

作为全球风电龙头,我们认为在相关政策的支持下,风电需求稳定增长,海外订单有望逐步放量,公司未来增长存在较强确定性,发展前景稳健。我们预计公司在2025-2027年收入分别为763.4亿元,925.37亿元和1066.22亿元,EPS分别为0.81/1.09/1.32元。我们采用绝对估值法DCF。DCF分析中的关键假设:1. WACC通过WACC=Kd*Wd(1-T)+Ke*(1-Wd)计算得到为10.23%。2. 折现期自2025年起至2031年止。3. 永续增长率为2%。在WACC为10.23%、永续增长率为2%时,公司合理每股价值为19.21港元,首次给予"买入"评级。在WACC为9.21%-11.25%、永续增长率在1.8%-2.2%的情况下,公司合理每股价值区间为14.72-25.28港元。

风险因素

1) 行业竞争加剧,可能导致价格战和利润率下降;

2) 政策调整可能影响行业发展节奏;

3) 原材料价格波动影响成本控制;

4) 地缘政治风险影响海外业务拓展;

5) 技术路线变化带来的不确定性。

财务资料

(现价截至01月15日 2026)

汇率:港币/人民币=0.89

来源: PSHK Est.

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。