新奥能源(2688.HK) - 智家业务潜在增长空间较大,私有化计画稳步推进

| 投资建议 | 增持 |

| 建议时股价 | $63.400 |

| 目标价 | $72.860 |

Research Analyst

研究分析员

李晓然 (+852 2277 6535)

margaretli@phillip.com.hk

业绩摘要

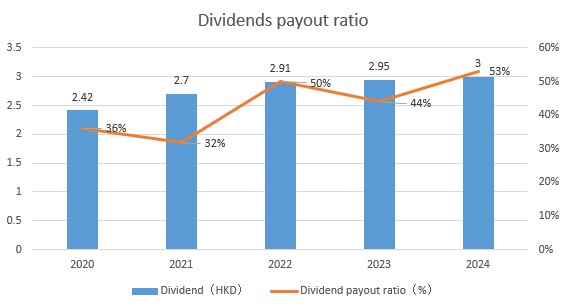

2024年公司收入为1098.5亿元(人民币,下同),同比减少3.5%,主要系年内公司的燃气批发业务更聚焦国内市场及工程安装业务受中国房地产市场持续底部调整影响所致,分业务来看,天然气零售业务收入为607.5亿元,同比基本持平;泛能业务收入为152.7亿元,同比增长5.2%;燃气批发业务收入为251.4亿元,同比减少15.3%;工程安装业务收入为41亿元,同比减少23.3%;智家业务收入为45.9亿元,同比增长24.1%,综合客单价提升至612元/户,综合客户渗透率达到23.9%,城燃业务已经累计3138万家庭用户,我们认为此业务潜在增长空间较大,预计2025年收入增速仍将维持20%以上。销售和管理费用率与去年持平,显示出公司成功进行成本管控。得益於燃气顺价政策的持续推进,联营公司及合营企业的利润明显改善,达到9.12亿元,同比增长90.8%。归母净利润为59.87亿元,同比减少12.2%;每股基本盈利为5.35元,同比减少11.6%。2024年每股派息3港元,公司自2004年开始派发股息,大部分时间股息额都在稳步提升,股东回报具有一定吸引力。

Resources: Annual Report, PSHK

2025 Q1经营情况

天然气业务

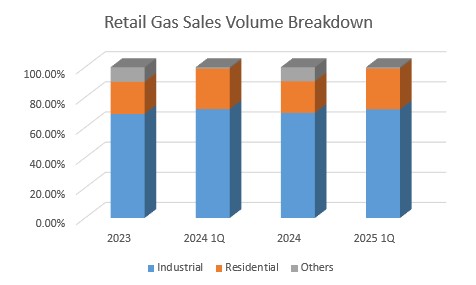

一季度公司零售气量为72.58亿方,同比增长0.3%,其中工商业用户之售气量为52.29亿方,同比增长0.1%,民生用气销售量为19.69亿方,新开发工商业用户已装置日开口气量为250万方,完成工程安装的新开发家庭用户为28.7万个,均保持稳健,公司持续做大气量基础。公司积极与三大油签署合同,增加气量,稳定获取中石油长协资源,以便满足客户需求。同时公司持续优化协力厂商转供资源,加强地方省燃等资源方合作。

Resources: Annual Report, PSHK

泛能业务

截至2025年3月31日,公司已投运规模泛能项目达367个,在建规模专案73个,最大用能规模超过639亿千瓦时。公司累计泛能销售量为100.39亿千瓦时,同比增长9.9%。光伏累计并网+在建装机达1029兆瓦;储能累计并网+在建装机达200兆瓦时。

智家业务

智家业务存量客户渗透率为3.7%,新增客户渗透率为49.8%。新投运项目合计12个(包括1个城燃专案),新增家庭客户28.7万户,经营基础持续扩大。

私有化计画稳步推进

2025年5月公司母公司新奥股份(600803.SH)宣布,股东大会已高票通过新奥股份拟以协定安排方式将新奥能源私有化,并且新奥股份将同步以介绍方式在港交所主机板上市的议案。评估公司给出新奥能源私有化方案合计80.00港元/股的对价,对应市值为905.0亿港元,对比目前股价仍有24%左右的上升空间。本次交易完成後,母公司新奥股份可充分发挥其天然气资源池优势和LNG接收站储运能力,为新奥能源应对下游客户需求的变化提供有效支撑,同时新奥股份可将上游气源与新奥能源客户需求进行匹配,进一步扩大资源池,提升舟山LNG接收站使用效率,形成 “内外双回圈” 协同发展的增长模式。

估值及投资建议

2025年6月国家发展改革委发布2025年5月份全国天然气运行快报。据快报统计,2025年5月,全国天然气表观消费量364.2亿立方米,同比增长2.4%。1—5月,全国天然气表观消费量1768.9亿立方米,同比下降1.3%。中国石油经济技术研究院预计,未来中国天然气需求将继续保持增长,2035年中国天然气需求将为6100亿立方米。2023年,国家发改委出台《关於建立健全天然气上下游价格联动机制的指导意见》。在其指导下,各地依据当地天然气产业发展和经济状况,不断出台完善当地天然气上下游价格联动机制,纷纷开启或加快价格联动改革,公司积极顺应改革趋势,推动居民调价,截至2024年底累计实现居民气量调价比例达到63%。2025年以来,以旧换新政策持续发力,涉及产品越来越多,消费者参与热情高涨,公司不断夯实基础产品与服务,我们认为随着以旧换新政策持续发力,智家业务有望成为公司重要业务增长引擎。

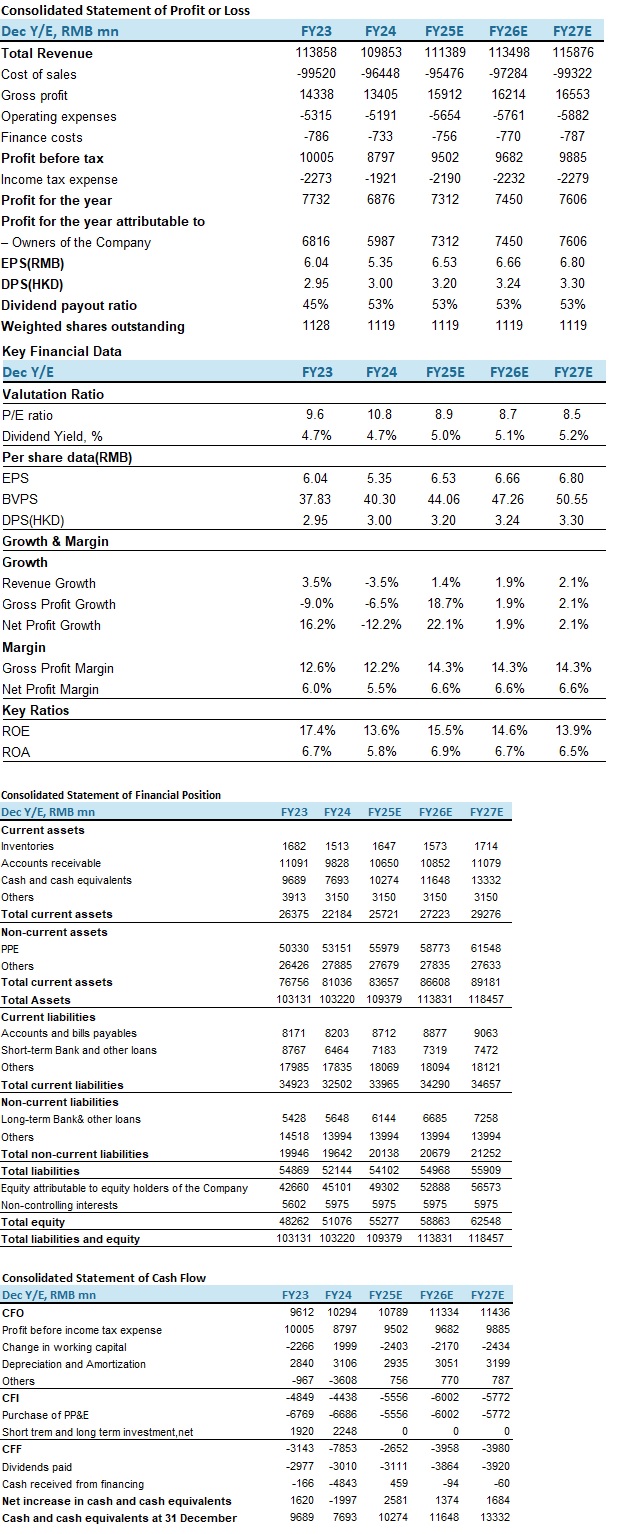

我们预测公司的营业收入在2025-2027年分别为1113.89亿元、1134.98亿元和1158.76亿元。EPS为6.53/6.66/6.80元,对应市盈率(P/E) 8.9x/8.7x/8.5x。公司一季度售气量微增主要系暖冬影响,我们认为2026年冬季公司售气量有望改善,给予公司72.86港元的目标价,对应2026年10倍P/E,维持“增持”评级。(现价截至7月10日)

风险因素

1) 供需调整

2) 房地产行业下行

3) 天然气价格波动

4) 国家政策

财务资料

现价截至2025年7月10日

来源: PSHK Est.

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。