新意网 (1686.HK) - 高价投得将军澳数据中心地皮,惟负债水平将大幅上升

| 投资建议 | 买入 |

| 建议时股价 | $4.680 |

| 目标价 | $5.670 |

投资概要

新意网是香港领先的电讯运营商中立数据中心营运商。新鸿基地产(16.HK)持有74.04%股权。集团於12月12日宣布成功以54.6亿港元投得将军澳数据中心用地。假如司法覆核成功,将有望打击在将军澳工业邨的数据中心营运商,甚至垄断该区。然而,我们预计集团的负债比率将大幅提升。考虑利息支出上升,我们给予目标价为$5.67港元。由於近期股价回调,我们上调评级至“买入”,潜在升幅约21.15%。(现价截至12月20日)

近况更新

成功以54.6亿港元投得将军澳数据中心用地

集团於12月12日宣布成功以54.6亿港元投得将军澳数据中心用地,土地面积约295,407平方尺,楼面总面积上下限分别为1,212,457及727,474平方尺,每尺为4,503元。如果以楼面总面积上限来计,规模将会比Mega Plus大接近2.5倍。另外,政府早前在将军澳划出的三块数据中心用地,第一块已被集团在2013年投得,而这次是把此前两块被划为数据中心用地的土地合并一次出售。同时,自2015年後,科技园旗下的工业邨亦不再批出用地予单一用户以兴建自家厂房。换言之,目前将军澳已没有土地供应。

土地作价

这次作价大幅超过每尺3,100元的市场预期,高接近45%;相比2013年集团在旁边投得的土地(Mega Plus现址)每尺尺价(904元),亦高近五倍。我们相信由於对数据中心的需求上升及数据中心土地的匮乏,像2013年这麽吸引的价格已经不再存在。然而,我们却认为集团是次投地的作价偏高,使项目回报率并不是太吸引。

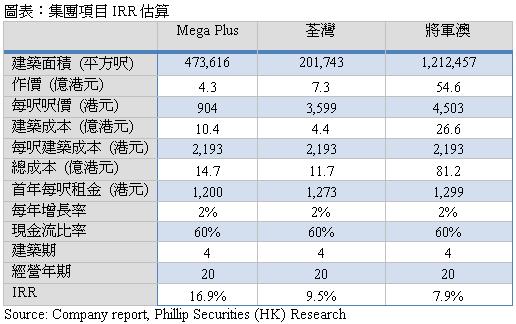

在我们对集团项目回报率的估算中,我们假设了荃湾和将军澳项目的每尺建筑成本和Mega Plus一样。由於建筑成本会跟随通胀上升,因此我们认为荃湾和将军澳项目的实际每尺建筑成本应该会高於Mega Plus,但没有实际数据下,我们相信直接套用Mega Plus的每尺建筑成本亦算合理。另外,我们假设Mega Plus首年每尺租金为1,200港元(包括其他增值服务收入),约高於集团过去每尺租金两成,因为Mega Plus主要是服务於高端租户,因此我们相信在收费上会比集团其他数据中心为高;我们亦预计每尺租金每年增长率为2%,现金流比率约为60%,建筑期约四年,期间建筑成本将平均摊分,以及20的经营年期。由於荃湾和将军澳项目预计分别在2021和2022年才建成,我们假设其首年每尺租金将会为Mega Plus的当年每尺租金。

根据估算,Mega Plus的IRR最高,约16.9%,主要由於当时土地作价十分便宜。而荃湾和将军澳项目的IRR则分别为9.5%和7.9%,远低於Mega Plus。假如把建筑成本根据通胀调整,荃湾和将军澳项目的IRR应该会比现水平再低。

单从IRR考虑,我们认为这次投地的项目回报率并不吸引。然而,以上分析忽略了Mega Plus和将军澳项目的协同效应。

效益

我们倾向相信集团这次高价投地是策略性的布置,十分大机会与近期集团香港科技园公司提出司法覆核,指控其纵容旗下工业邨租客分租予第三方有关。据称,现时有些营运商利用条款中的灰色地带在将军澳工业邨内进行分租。目前该工业邨共有九家数据中心营运商,包括﹕中国移动、NTT Communications、HKCOLO及Digital Realty Trust等等。假如司法覆核成功堵塞现时漏洞,位於将军澳工业邨的数据中心营运商便机会被罚款,甚至被要求中止租约。这意味着假如政府不再在将军澳勾地和将军澳工业邨暂停出租给数据中心营运商,集团将垄断将军澳的数据中心供应,成为在该地区唯一可以分租的数据中心。因此,我们认为这次集团高价投地是有策略性的考虑。假如成功,将大大提高了集团数据中心的护城河。从集团以高过市场估值45%来投地显示出其对土地是志在必得。

在司法覆核方面,我们认为判决的重点是法庭如何定义「分租」一词。由於工业邨租约是受政府资助以低於市价出租,因此租客是必然禁止向任何第三方进行分租谋利。然而,如何才算进行分租这点却十分有争议性。目前,市场上有两种解释:(1) 出租机柜即属分租和 (2) 单纯出租机柜不算分租,只要确保土地使用权不在第三方,即第三方不能派驻员工管理伺服器。

假如「分租」被定义为第一种,将军澳工业邨的数据中心即被视为违法,按理科技园应该与其取消合约,使集团成功垄断将军澳的数据中心供应。然而,目前,将军澳工业邨为香港数据中心市场提供大量供应,同时亦为香港交易所的数据中心所在地。考虑到全面取消与目前数据中心的租约有机会对香港数据中心供应及重要设施带来重大影响,政府或采用折衷的方法,如对工业邨营运商加徽收费,甚至要求其以市价补交土地差价。如此一来不会对目前供应带来影响,二来可保持工业邨内外公平竞争。虽然这情况下集团未能垄断将军澳的数据中心供应,但这有助推高同业营运成本,间接有助集团在行业的竞争力。

假如「分租」被定义为第二种,将军澳工业邨的数据中心则不一定被视为违法,只是其服务程度将受到一定限制,如机柜租户不能派出员工长驻数据中心内进行管理。这对不受分租条例影响的集团会带来一些优势。但是,在这情况下如何有效地执行法规将会是一大问题,假如法规执行出现漏洞,这将未能为集团带来明显好处。

财务影响

集团在公告中表示将军澳项目的资金来源将来内部资源及外部资源(包括向新鸿基地产集团借贷之无抵押贷款)。然而,截至2018年6月30日,集团银行结余及存款只有4.66亿,因此我们认为是次项目的资金来源将主要来自借贷,并至少50亿港元,以支付地价。

假如集团借款50亿港元,净有息债务股本比率将由39%大幅升至166%。和国外同业相比,我们认为集团比率经已偏高,但仍属合理水平,因为数据中心的业务比较稳定,负债水平一般比较高。

但是撇除地价,集团还需要支付随後的建筑成本,因此我们预计集团的负债比率有机会进一步上升。为了减轻负债水平及应付利息支出,我们相信未来将大幅削减派息比率,因此我们把预测派息比率由95%大幅削减至50%。

另外,由於利息在建筑期间会被资本化,因此我们认为利息支出对收益表在完工前影响应该不会太大。同时,集团在2018年的EBITDA为高达8.7亿港元,所以我们相信集团有能力应付庞大的利息支出。然而,假如借贷利息成本是浮动,未来利率上升或使集团的利息支出进一步上升。

总结,短期来看,虽然集团负债水平大幅上升,但我们相信集团的财务状况仍然稳健,只要削减派息便可以应对利息支出。中长期来看,我们认为将军澳的回报率本身并非十分吸引,因此重点将落在集团能否在司法覆核上获胜,从而打击将军澳工业邨中的数据中心营运商。假如成功,这将有助提高将军澳项目的回报率。

估值

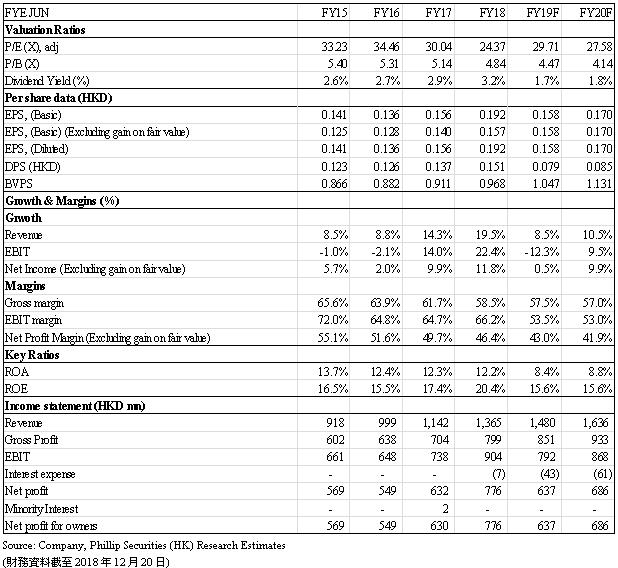

由於集团的负债水平进一步提升,我们调高了对2019/20年的利息支出的预测。另外,我们认为集团高价投地亦反映出对数据中心业务的信心,由於我们亦轻微上调2019/20年收入增长的7.5%/10.4%提升至8.5%/10.5%。假设2019年的市盈率为36倍,我们给予目标价$5.67港元。较早前目标价下降0.9%,以反映利息支出上升。由於近期股价回调,我们上调评级至“买入”,潜在升幅约20.15%。

风险提示

1. 对数据中心的需求低於预期

2. 数据中心在短时间内土地供应量大幅增加

3. 云端服务巨头进入香港数据中心行业

4. 司法覆核败诉

财务报告

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。