首创置业 (2868.HK) - 前景光明,道路曲折

| 投资建议 | 增持 |

| 建议时股价 | $3.180 |

| 目标价 | $3.500 |

投资概述

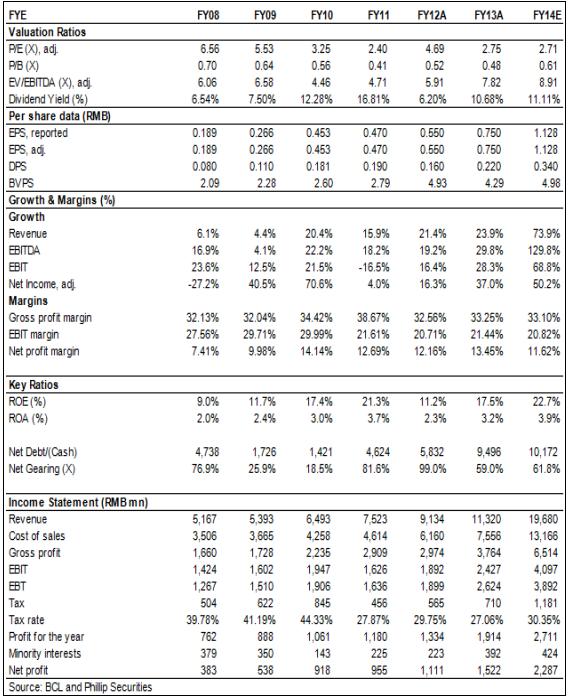

首创置业的2013年业绩显示,公司实现营业收入人民币113.2亿元和净利润15.22亿元,分别同比增长24%和37%,而其核心利润同比增长25%至人民币10亿元,业绩基本符合预期。

2013年首创置业有17个专案实现竣工,总建筑面积达223万平方米,同比增长超过70%,多数位於环渤海等区域,这是公司2013年收入和利润主要的来源。

关於盈利能力方面,首创置业的毛利率由2012年的21.5%升至23.8%,但核心净利润率9.1%保持稳定。公司的毛利率水准低於同业主要受到自住房和保障房的销售的影响,而奥特莱斯和丽泽商务区等综合体专案毛利率至少30%以上,则能够向上推动毛利率水准。整体而言,首创置业实现业绩的增长更多依赖於规模增长,而非盈利水准的显着提升。

首创置业制定了2014年合同销售目标为人民币280亿元,较2013年销售额196亿元增加43%。这个销售预期增幅显着高於同业,反映了管理层对业绩增长的迫切以及对物业销售前景的乐观。除进取的2014年目标外,首创置业制定了远景规划:到2018年实现年签约销售金额要超过600亿元,同时有200亿的经营物业,要进入行业排名前20名。

对於2014年的销售展望,2014年首创置业的可售货量为370万平方米,货值420亿元,完成280亿的销售额意味着67%的销售去化率。从推出的物业结构来看,70%以上是刚需类型的纯住宅专案,且有三分之一在北京,因此从目前来看200亿的销售额的能见度是较高的。我们认为,虽有乐观因素支撑,但280亿将对首创置业的管理水准构成考验,也将是投资人观察其未来愿景达成的重要参照。

至於2018年实现600亿的销售愿景,我们认为首创置业具备这样的增长实力,但更需要在定位和策略上做出灵活调整。毕竟,目前首创置业的销售区域布局有限,产品线需要更多优质的产品推出,而管理以及执行力仍待更大考验。总体而言,首创置业的中长期愿景良好,值得投资人长期关注,但能见度较低,我们对此持“中性”看法。

2013年末首创置业收购香港上市的钜大国际是其完善其融资平台的重要动作,借此公司今後可以在H股和红筹股两个平台进行融资活动,将有效提升公司的融资效率,对首创置业的经营活动影响是非常积极的。

收购融资平台之外,首创置业同时宣布设立10亿美元中期票据和永续证券计画,偿还快到期的债务。在2013年底首创置业的银行授信额度是700亿元,其中未使用的银行授信额度大概还有650亿元。从历史来看,短暂的银行流动性紧张的问题不会对首创置业的融资计画产生较大的影响。

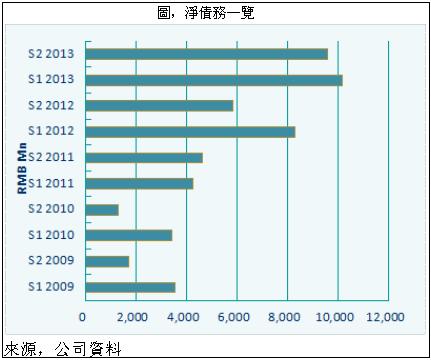

2013年末,首创置业的收入对总债务比率、债务(调整後)对资本比率、EBITDA(调整後)对利息比率分别为0.5倍、64%及1.8倍。2012年底至2013年底,首置的债务水准由人民币186亿元增至232亿元。我们认为,尽管债务规模上升,但公司销售合约的增长带来的现金流足以缓解其杠杆率上升所产生的财务风险。我们预期,如2014年的销售增长保持强劲,公司财务状况将可逐渐改善。

在设定了进取的远景目标和重整融资架构後,看上去首创置业正踏上经营变革和加快增长之路。尽管行业前景复杂且远景能见度不高,但我们仍然积极看待首创置业的一系列积极调整措施给公司带来的正面影响。我们给予首创置业“增持”评级,12个月目标价3.5港元,相当於2.7倍2014年预期市盈率。

2013年业绩符合预期

首创置业的2013年业绩显示,公司实现营业收入人民币113.2亿元和净利润15.22亿元,分别同比增长24%和37%,而其核心利润同比增长25%至人民币10亿元,业绩基本符合预期。

2013年首创置业有17个专案实现竣工,总建筑面积达223万平方米,同比增长超过70%,多数位於环渤海等区域,这是公司2013年收入和利润主要的来源。

关於盈利能力方面,首创置业的毛利率由2012年的21.5%升至23.8%,但核心净利润率9.1%保持稳定。公司的毛利率水准低於同业主要受到自住房和保障房的销售的影响,而奥特莱斯和丽泽商务区等综合体专案毛利率至少30%以上,则能够向上推动毛利率水准。整体而言,首创置业实现业绩的增长更多依赖於规模增长,而非盈利水准的显着提升。

2014年280亿销售目标的挑战

首创置业制定了2014年合同销售目标为人民币280亿元,较2013年销售额196亿元增加43%。这个销售预期增幅显着高於同业,反映了管理层对业绩增长的迫切以及对物业销售前景的乐观。除进取的2014年目标外,首创置业制定了远景规划:到2018年实现年签约销售金额要超过600亿元,同时有200亿的经营物业,要进入行业排名前20名。

对於2014年的销售展望,2014年首创置业的可售货量为370万平方米,货值420亿元,完成280亿的销售额意味着67%的销售去化率。从推出的物业结构来看,70%以上是刚需类型的纯住宅专案,且有三分之一在北京,因此从目前来看200亿的销售额的能见度是较高的。我们认为,虽有乐观因素支撑,但280亿将对首创置业的管理水准构成考验,也将是投资人观察其未来愿景达成的重要参照。

至於2018年实现600亿的销售愿景,我们认为首创置业具备这样的增长实力,但更需要在定位和策略上做出灵活调整。毕竟,目前首创置业的销售区域布局有限,产品线需要更多优质的产品推出,而管理以及执行力仍待更大考验。总体而言,首创置业的中长期愿景良好,值得投资人长期关注,但能见度较低,我们对此持“中性”看法。

收购新融资平台意义积极

2013年末首创置业收购香港上市的钜大国际是其完善其融资平台的重要动作,借此公司今後可以在H股和红筹股两个平台进行融资活动,将有效提升公司的融资效率,对首创置业的经营活动影响是非常积极的。

收购融资平台之外,首创置业同时宣布设立10亿美元中期票据和永续证券计画,偿还快到期的债务。在2013年底首创置业的银行授信额度是700亿元,其中未使用的银行授信额度大概还有650亿元。从历史来看,短暂的银行流动性紧张的问题不会对首创置业的融资计画产生较大的影响。

2013年末,首创置业的收入对总债务比率、债务(调整後)对资本比率、EBITDA(调整後)对利息比率分别为0.5倍、64%及1.8倍。2012年底至2013年底,首置的债务水准由人民币186亿元增至232亿元。我们认为,尽管债务规模上升,但公司销售合约的增长带来的现金流足以缓解其杠杆率上升所产生的财务风险。我们预期,如2014年的销售增长保持强劲,公司财务状况将可逐渐改善。

风险

较严厉的调控政策出台。

融资环境恶化。

开发及销售进程迟缓。

估值

在设定了进取的远景目标和重整融资架构後,看上去首创置业正踏上经营变革和加快增长之路。尽管行业前景复杂且远景能见度不高,但我们仍然积极看待首创置业的一系列积极调整措施给公司带来的正面影响。我们给予首创置业“增持”评级,12个月目标价3.5港元,相当於2.7倍2014年预期市盈率。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。