中国石油 (0857. HK) - 业绩不及预期,但未来增长潜力较大

| 投资建议 | 买入 |

| 建议时股价 | $10.140 |

| 目标价 | $12.570 |

公司简介

中国石油天然气股份有限公司是中国油气行业最大的油气生产和销售商,主要业务包括原油及天然气的勘探、开发和生产;原油、石油及化工产品的炼制;原油、成品油及天然气的输送和销售。

投资概要

公司2012年全年共录得营业收入21952.96亿元人民币,较2011年全年的20038.43亿元增长了9.6%;实现归属於母公司股东的净利润由2011年的1329.61亿元减少至1153.26亿元,同比下滑13.3%。

公司2012年的业绩表现低於我们此前的预期。其营业收入的增长得益於石油和天然气等主要产品销量的增长以及销售价格的增加。而天然气进口量的增加以及进销价格倒挂、国内成品油调价滞後依然是造成净利润下滑的主要原因。

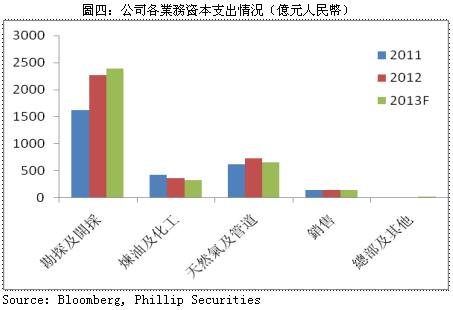

我们认为,随着全球经济持续恢复,原油需求将保持持续增长。全球货币的增发以及政治地缘因素亦将推动国际原油价格上行,利好公司上游业务。国内成品油市场方面,成品油调价周期正逐步缩短,公司的炼油业务较去年已实现了大幅减亏,且仍将不断改善。天然气及管道业务方面,目前公司仍牢牢占据国内天然气市场绝大多数份额,“十二五“规划亦明确了未来还将持续鼓励使用天然气。因此,公司对该业务前期投入的利好效应将会逐步体现,预计进销价格倒挂的问题也将得到不断改善。

总体而言,受业绩下滑的影响,公司短期的市场表现不及预期。但从中长期趋势来看,公司主营业务前景依然向好,未来业绩增长潜力较大。综合考虑,我们继续提高公司6个月目标价至12.57港元,相当於14倍2013年市盈率,其6个月综合收益率或将达到27.2%,因此给予“买入”评级。

公司2012年全年共录得营业收入21952.96亿元人民币,较2011年全年的20038.43亿元增长了9.6%;实现归属於母公司股东的净利润由2011年的1329.61亿元减少至1153.26亿元,同比下滑13.3%。公司2012年的业绩表现低於我们此前的预期。其营业收入的增长得益於石油和天然气等主要产品销量的增长以及销售价格的增加。而天然气进口量的增加以及进销价格倒挂、国内成品油调价滞後依然是造成净利润下滑的主要原因。

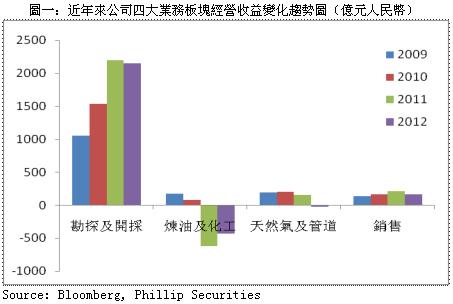

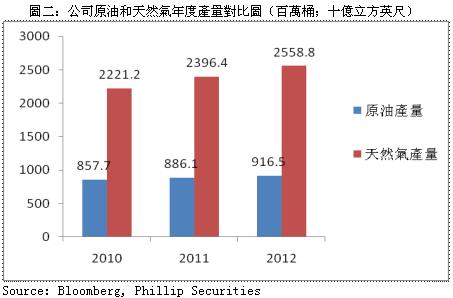

公司2012年勘探与生产板块共录得营收7898.18亿元,较2011年的7747.77亿元增长了1.9%,主要得益於原油产量的增长以及国际油价的上涨。经营支出亦同比增长了3.5%至5748.63亿元,其中折旧、折耗及摊销较2011年增加了157.7亿元。全年共生产原油9.16亿桶,较2011年增长3.4%;可销售天然气产量2.56万亿立方英尺,同比增长6.8%;累计实现生产油气当量产量共13.43亿桶,同比增加4.5%。

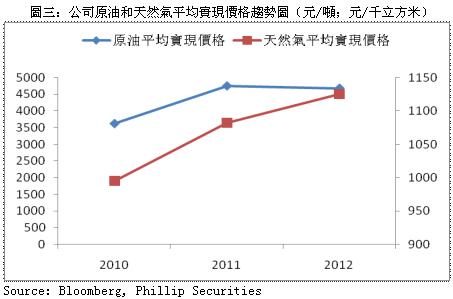

2012年上半年欧债危机的阴霾犹存,原油需求大幅下滑,使得国际原油价格持续下行并跌破90美元/桶的低位。受下半年全球经济企稳回升以及中东政局动荡等因素的影响,国际原油价格再次重返高位。2012年全年布伦特原油平均价格突破110美元/桶,创历史新高。然而公司2012年原油平均实现价格较2011年反而有所下滑,最终导致勘探与生产板块经营利润同比下滑2.1%至2195.39亿元。

公司2012年累计加工原油10.12亿桶,较2011年增长2.8%,其中汽、煤、柴油加工量分别增加了11.5%、28%、0.3%至2.1、0.25、4.38亿桶当量。化工产品方面,乙烯、合成树脂、合成橡胶产量同比均有所上升,合成纤维原料及聚合物产量则出现大幅下降。得益於主要炼油产品价格上升以及产品销量的增加,公司2012年炼油与化工业务共录得营收8832.18亿元,同比增长4.2%。炼油业务经营亏损较2011年大幅减少了43.9%至336.72亿元,化工业务则录得经营亏损98.98亿元,较2011年大幅增加了80.6亿元。

公司2012年天然气与管道业务录得营收2021.96亿元,较2011年全年的1730.58亿元增加了16.8%。该板块营业收入的增加主要得益於天然气销量的增长以及销售价格的上升。由於进口天然气价格倒挂以及进口量的增加,该业务经营支出同比大幅增加了29.7%至2043.06亿元。天然气与管道业务2012年经营利润由2011年155.3亿元的利润下滑至21.1亿元的亏损。其中销售进口天然气及LNG造成亏损约419亿元人民币。

公司2012年销售业务录得营收18905.58亿元,较2011年的16931.3亿元增加了11.7%;经营支出同比亦有所增加,较2011年同期增加了12.1%至18741.67亿元。该业务共实现经营利润163.91亿元,同比下滑20.6%。公司销售业务业绩的下滑主要由成品油市场需求下滑、成品油调价不及时所造成。

我们认为,随着全球经济持续恢复,原油需求将保持持续增长。全球货币的增发以及政治地缘因素亦将推动国际原油价格上行,利好公司上游业务。国内成品油市场方面,成品油调价周期正逐步缩短,公司的炼油业务较去年已实现了大幅减亏,且仍将不断改善。天然气及管道业务方面,目前公司仍牢牢占据国内天然气市场绝大多数份额,“十二五“规划亦明确了未来还将持续鼓励使用天然气。因此,公司对该业务前期投入的利好效应将会逐步体现,预计进销价格倒挂的问题也将得到不断改善。

估值

总体而言,受业绩下滑的影响,公司短期的市场表现不及预期。但从中长期趋势来看,公司主营业务前景依然向好,未来业绩增长潜力较大。综合考虑,我们继续提高公司6个月目标价至12.57港元,相当於14倍2013年市盈率,其6个月综合收益率或将达到27.2%,因此给予“买入”评级。

相关风险

(1)国内成品油和天然气价改不及预期

(2)经济疲软或市场流动性不足导致国际原油需求和价格下滑

财务预测

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。