每周精选

中国建设银行 (939.HK) - 盈利增速下滑资产品质降低

2015年7月3日 星期五  20150

20150

中国建设银行(939)

| 投资建议 | 增持 |

| 建议时股价 | $7.080 |

| 目标价 | $8.000 |

本周精选 - 603197 保隆科技

要点回顾

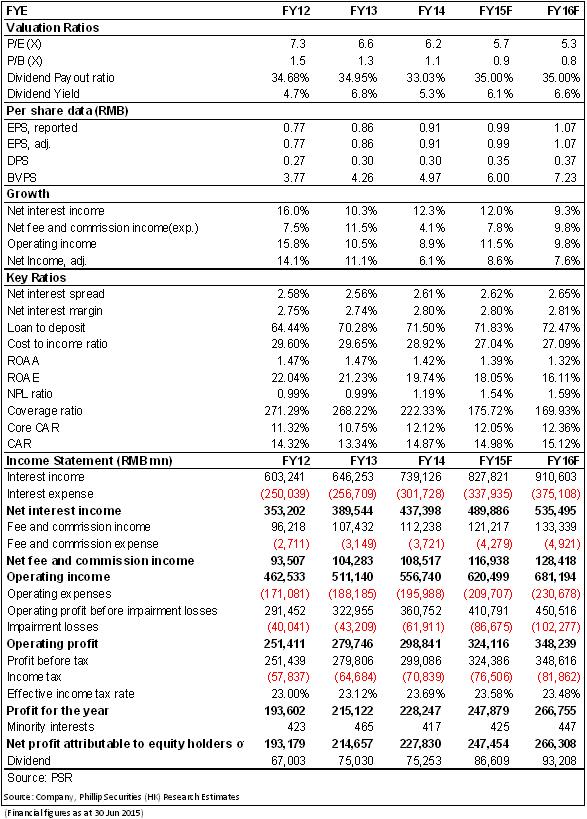

-从建设银行(以下简称“建行”或“集团”)公布的2015年第1季度业绩看,截止2015年3月末,集团的股东应占溢利约达人民币670.05亿元,同比略微增长约1.86%,略低於我们此前预期,折合每股收益人民币0.27元,净利润增速下滑的主要原因是成本的大幅增长,尤其是资产减值准备,同比大幅增长73.1%。我们预计2015年建行的利润增长将保持稳定水准;

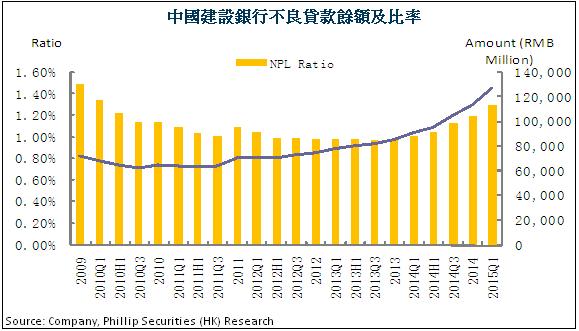

-另外,建行的资产品质持续恶化。截止2015年1季度末,建行的贷款净额稳定上升约3.5%至人民币9.55万亿元。由於经济下行,银行的不良贷款持续上升,导致集团的不良贷款率由2014年末的1.19%上升至今年3月末的1.30%。同时拨备覆盖率则由2014年末的222.33%下降至207.23%。不过目前建行的不良贷款变化符合我们此前预期,预计未来其资产品质将持续恶化,不良贷款数量及比率将继续上升,2015年末不良贷款比率可能将上升至1.54%左右的水准;

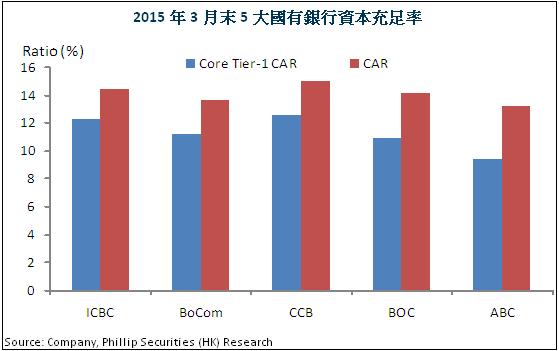

-不过,我们注意到建行的资产充足率明显上升,在同业中居於领先地位,核心一级资本充足率及资本充足率分别较2014年末上升了0.39个百分点及0.1个百分点,这意味着银行的资本压力明显减缓,符合预期;

-总体看,建行的业务发展平稳,利润增速则有所放缓,贷款品质持续下降,但资本压力也有所减缓,这有利於未来业务的拓展,考虑到近期股价已经大幅下滑,我们给予建行12个月目标价至8.00港元,较最新收盘价高出於约13%,相当於2016年每股收益的6.0倍及每股净资产的0.9倍,估值较为吸引。维持“持有”评级。(现价截止6月30日)

财务报告

研究报告由辉立证券集团旗下于香港证监会持牌的辉立证券(香港)有限公司及/或辉立商品有限公司(「辉立」)所发报。本文所包含的资料均为辉立从相信为准确的来源搜集。辉立对有关报告所引致之任何损失或亏损概不负责。本报告所载的资料只供参考用途,并没有法律约束力,亦不构成投资建议,邀约,购入,出售任何产品。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。

返回页首