新泉股份 (603179.CH) - 产品端继续拓展,市场端全球推进

| 投资建议 | 增持 |

| 建议时股价 | $50.900 |

| 目标价 | $55.700 |

公司简介:

新泉股份成立於 2001 年,拥有较为完善的汽车内外饰件总成产品系列,已实现产品在商用车及乘用车应用领域的全覆盖。公司的工艺能力、成本控制能力,技术实力居行业第一梯队,具备与主机厂同步开发能力。

2023年公司的总收入/净利润分别为105.7亿元(人民币,下同)和8.1亿元,同比分别增长52%和70.24%,主要产品中:仪表板总成、顶柜总成、门内护板总成、内饰附件、保险杠总成和外饰附件的分部门营业收入分别为69.8/1.3/17.5/3.7/0.9/1.8亿元,同比+53.1%/+148.6/+37.1%/+40.7%/+112.6%/+202.0%,各分部的毛利率则分别为22.02%/12.26%/16.43%/19.79%/31.33%/5.26%。

投资概要

把握优质客户,业绩快速发展

公司2019年就已实现对上汽、长安、吉利、广汽、比亚迪、长城等核心自主车企的量产配套,自2020年开始,又进入特斯拉配套体系,并於2021年开始大规模量产贡献收入。2021-2023年公司营收分别同比+25.3%/+50.6%/+52.2%,至46.1/69.5/105.7亿元,实现快速发展。2023年公司的前五大客户分别为特斯拉、吉利、奇瑞、理想、比亚迪,营收占比分别为22%,19%,16%,9%,5%,未来有望随特斯拉等新能源汽车不断成长,保持高增长。公司2024 年上半年实现营收 61 亿元,同比+33%;归母净利润 4.1亿元,同比+9.5%,高增长核心受益于下游客户销量及公司在客户内配套份额提升。根据中汽协数据,上半年中国汽车产量1325万辆,同比增长9.3%,而公司核心客户销量增长迅速,吉利/奇瑞半年销量同比+41%/48%;新势力客户理想销量同比+36%。

外饰业务拓展打开第二增长极

公司布局外饰领域历史悠久,但此前公司战略主要在内饰领域,外饰业务收入和占比均较低。最近几年公司获得奇瑞多个外饰项目和理想的外饰项目新定点,预计於 2024 年逐步量产,外饰业务发展加速迎来拐点,预计公司 2024~2026 年外饰业务贡献收入有望达 9/25/35 亿元,相比之前明显放量。

全球化布局持续推进,产能释放打开成长空间

2023 年公司大型产品产能 742.0 万套,产量721.7 万套(其中仪表盘总成产量 662.8 万套) ;中型产品产能 2965.6 万套,产量 2983.2 万套。公司围绕主机厂持续推进合肥、安庆、常州、上海、墨西哥等地产能建设,目前大、中型产品在建产能 560 万套,包括 210 万 套仪表板总成、120 万套门板、40 万套座椅背板、50 万套汽车轮眉饰板、50 万套尾门/翼子板总成和 90 万套保险杠总成等配套。2023 年公司向墨西哥新泉增加投资 1.45 亿美元,墨西哥新泉 80 万套仪表盘总成和 40万套座椅背板预计 2024 年底投产,为公司增长注入新动力。同时,公司进一步在斯洛伐克投资6500万欧元设立子公司,在美国投资5000万美元(加利福尼亚州投资 400 万美元,得克萨斯州投资 4600万)设立下属子公司,用於研发、制造、销售,海外市场持续拓展。

第三期员工持股计划稳步推进,绑定核心人员,保障公司长远发展

24 年 1 月,公司公告 0.8~1.2 亿回购计划,拟用於实施员工持股计划或股权激励。24 年 4 月公司公告第三期员工持股计划,拟针对不超过 1100 名员工提供不超过 4 亿份股票,每份份额为 1 元,深度绑定核心人员,保障公司长远发展。

投资建议

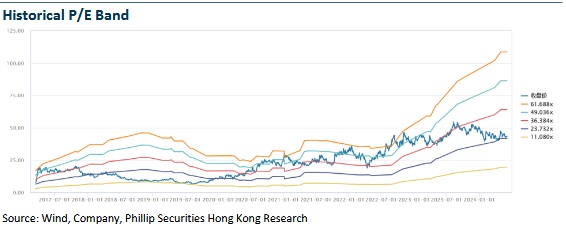

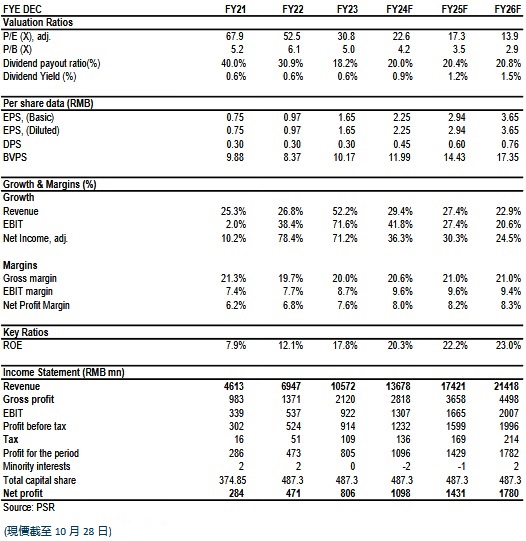

公司是国内汽车内外饰优质企业,随着公司客户持续拓展,产能陆续释放,有望保持持续增长动。我们看好公司长远发展,预计公司 2024-2026 年实现每股盈利分别为2.25/2.94/3.65元,同比增长36.6%/30.3%/24.5%,给予目标价至55.7人民币元对应2024/2025/2026年24/18.4/14.8倍预计市盈率,增持评级。(现价截至10月28日)

风险

新业务推进进度体低於预期

电动车销量不及预期

宏观经济倒退影响产品需求

原材料价格急剧上涨或产品价格急剧下滑

财务资料

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。