新世界中国 (917.HK) - 私有化失败损害股东利益,但对公司影响有限

| 投资建议 | 增持 |

| 建议时股价 | $5.120 |

| 目标价 | $5.500 |

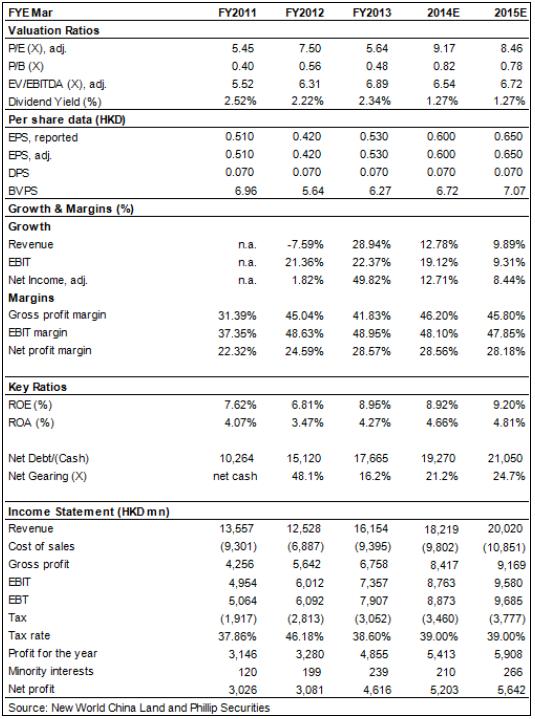

-3月中旬,新世界发展提出私有化新世界中国的提案:建议以每股6.8港元的价格收购其上市股份,涉及资金186亿港元。然而,在6月16日的提案表决会议上,私有化提案遭到到会人数占优的小股东反对而被否决,尽管赞成股东的持股比例高达99.8%。

-本次私有化提案遭否决的原因与部分小股东的利益诉求以及港交所的一些机制有关,对此我们不予评价。但是,毫无疑问,其结果是新世界中国的多数股东的利益收到损害。对於新世界中国而言,私有化提案遭否将直接打压其公司市值。至於公司运营层面,这则消息则影响有限。

-新世界中国於2014上半财年的业绩显示,受益於入账销售面积的猛增,公司的营业收入和净利润分别增长了81%和46%至人民币119亿和34亿。毛利率则由去年同期的51.2%微跌至50.9%,但仍显着高於行业平均水准。毛利率的轻微下跌主要由於三线城市的入账销售额比重由去年的1%显着上升至16%。

-2013年末,新世界中国的总债务达358亿,较6月末增加13亿,其中14%是短期贷款,86%是长期贷款。而公司现金总计199亿,净债务为159亿,净债务权益比率为26%。我们预计,尽管行业景气度向下阶段公司将面临流动性偏紧状况,但新世界中国的债务规模将不会显着增长,净债务规模预计控制在200亿元以内。

我们的看法

新世界中国的销售额入账期较短,且负债率明显低於同业公司,这反映了较好的现金周转水准和较低的财务杠杆,这种经营和财务安排提升了公司财务安全性,新世界中国较多数同业公司具有较高的安全边际。此外,公司在投资物业租赁、酒店经营及其他业务经营良好、现金流充沛且发展均衡,这也区别於多数内地房地产公司的粗放、单一的经营模式。

投资建议

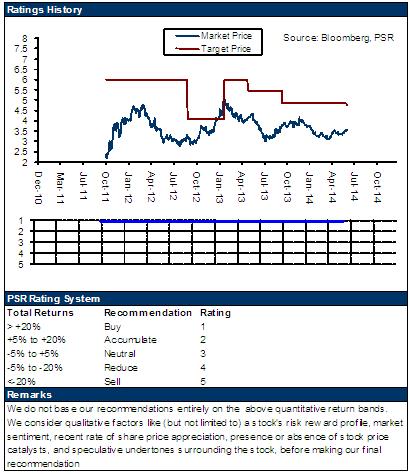

新世界中国的私有化失败对於公司股东的利益造成一定损害,但对於公司运营影响有限。我们认为,其业绩增长是有序而渐进的,多业务发展和财务稳健保证了公司的较高的安全边际,而其较低的融资成本以及科学的管理架构凸显了它的竞争优势。我们给予新世界中国“增持”评级,12个月目标价为5.5港元,相当於8.5倍的2015年市盈率。

私有化提案遭否决,股东利益受损

3月中旬,新世界发展提出私有化新世界中国的提案:建议以每股6.8港元的价格收购其上市股份,涉及资金186亿港元。我们认为,无论是大股东还是中小股东,这个私有化提案均具备吸引力。首先,对大股东而言,新世界中国的融资功能有限,且私有化有助於新世界调整其资产负债表,增加企业价值;此外,对中小股东而言,6.8港元的私有化价格极具吸引,估值水准显着超过内房股同业。

然而,在6月16日的提案表决会议上,私有化提案遭到到会人数占优的小股东反对而被否决,尽管赞成股东的持股比例高达99.8%。本次私有化提案遭否决的原因与部分小股东的利益诉求以及港交所的一些机制有关,对此我们不予评价。但是,毫无疑问,其结果是新世界中国的多数股东的利益收到损害。母公司新世界发展供股集资的140亿元将被迫投向其旗下地产专案,资金运用效率难以乐观,尤其在目前的疲弱的市场环境中。多数中小股东则失去一个以较高估值卖出股票的机会。私有化的6.8港元相当於新世界中国的每股NAV(10元)折让32%,折让比率远低於同行业接近50%的均值。

对於新世界中国而言,私有化提案遭否将直接打压其公司市值,公司估值将回落至内房股的平均水准,我们预计将有至少20%的市值跌幅。至於公司运营层面,这则消息则影响有限。

2014财年半年报亮点多多

新世界中国於2014上半财年的业绩显示,受益於入账销售面积的猛增,公司的营业收入和净利润分别增长了81%和46%至人民币119亿和34亿。毛利率则由去年同期的51.2%微跌至50.9%,但仍显着高於行业平均水准。毛利率的轻微下跌主要由於三线城市的入账销售额比重由去年的1%显着上升至16%。

物业销售业务以外,物业租赁业务和酒店经营业务分别录得2.9亿和-0.84亿的应占损益,保持了稳健的经营状况。其中,上海和武汉的新世界大厦的开业和续约提升了租金收入,并保持了稳定的出租率。而酒店业务则受到了新酒店前期开支和政府的反腐新政的影响,亏损额度有所上升。目前,公司拥有七间酒店,合计2549间,分别位於北京、上海、大连、武汉和顺德等五个城市。

财务安全性较高

2013年末,新世界中国的总债务达358亿,较6月末增加13亿,其中14%是短期贷款,86%是长期贷款。而公司现金总计199亿,净债务为159亿,净债务权益比率为26%。我们预计,尽管行业景气度向下阶段公司将面临流动性偏紧状况,但新世界中国的债务规模将不会显着增长,净债务规模预计控制在200亿元以内。

我们认为,新世界中国的销售额入账期较短,且负债率明显低於同业公司,这反映了较好的现金周转水准和较低的财务杠杆,这种经营和财务安排提升了公司财务安全性,新世界中国较多数同业公司具有较高的安全边际。此外,公司在投资物业租赁、酒店经营及其他业务经营良好、现金流充沛且发展均衡,这也区别於多数内地房地产公司的粗放、单一的经营模式。

风险

物业销售数据低於预期。

投资物业的续租租金升幅未达预期。

酒店的资本支出过大。

估值

新世界中国的私有化失败对於公司股东的利益造成一定损害,但对於公司运营影响有限。我们认为,其业绩增长是有序而渐进的,多业务发展和财务稳健保证了公司的较高的安全边际,而其较低的融资成本以及科学的管理架构凸显了它的竞争优势。我们给予新世界中国“增持”评级,12个月目标价为5.5港元,相当於8.5倍的2015年市盈率。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。