中国光大国际 (257.HK) - 利润率将大幅上升

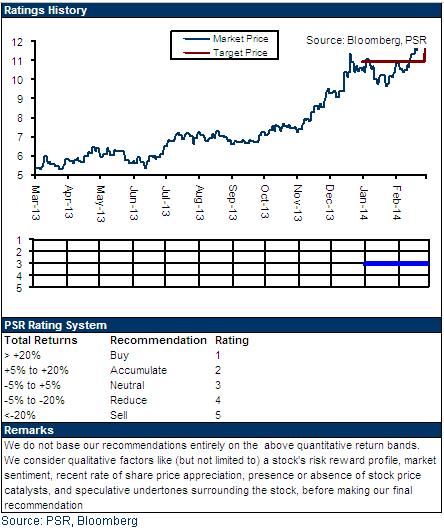

| 投资建议 | 中性 |

| 建议时股价 | $11.480 |

| 目标价 | $11.910 |

公司概要

光大国际是一家以绿色环保和新能源为主要业务的投资产业集团。目前共开发了70余个项目,遍及中国沿海 20多个城市,已开发的项目包括垃圾焚烧发电、危险废弃物安全处置、污水处理、新能源发电及环保产业园区的规划和建设等。

投资摘要

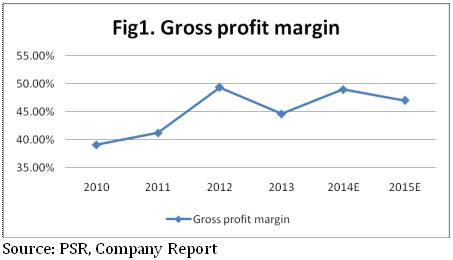

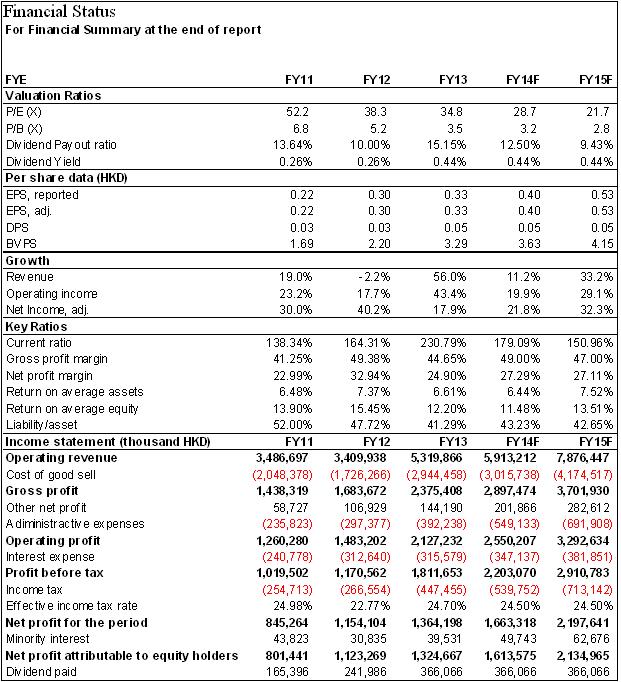

-公司2013年经营收入53.2亿港元,较2012年末同比增加56%,毛利率为44.65%,较2012年下降约5个百分点,主要是由於利润率较低的建造服务的总收入占比大幅增高。归属于公司股东的利润13.25亿港元,同比增加17.93%,每股基本盈利32.5仙,若不考虑2012年终止经营盈利的影响,该项利润同比增加56.23%。

-环保及新能源业务部门中建造服务收入31.18亿港元,较2012年同比增加94.61%,成为2013年收入增加的主要动力,建造服务收入大幅增加的主要原因是公司在2012年拿到的新专案规模较大,我们预计公司2014年建造收入将与2013年基本持平,2015年会迎来公司建造收入的再次大幅增加。

-公司2013年运营服务收入14.54亿港元,同比上升19.89%,随着投入运营的专案逐渐增多,运营服务的业务量也会稳步上升,2014年会有较多专案建成并投入运营,我们预计今年将是公司运营收入会有较大增幅的一年。

-环保能源业务2013年实现建造服务收入25.17亿港元,同比增加170%,运营服务收入6.35亿港元,同比增加40%,目前还有8个专案在建设过程中,预计2014年便可以完工,预计这8个专案建造可以为公司在今年提供超过15亿元人民币的收入,投入运营後预计可以提高运营服务收入40%以上。

-环保水务业务实现建造服务收入4.5亿港元,同比下降15%,运营服务5.58亿港元,同比增加11%,公司全年完工一个专案,提高日处理规模10万立方米,预计公司今年环保水务的运营收入会处於小幅上升的趋势中。

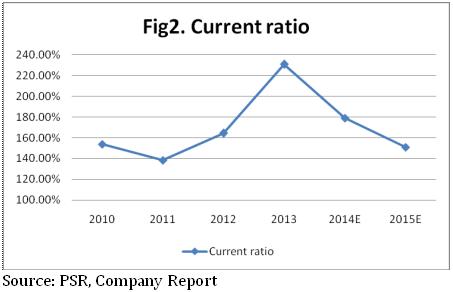

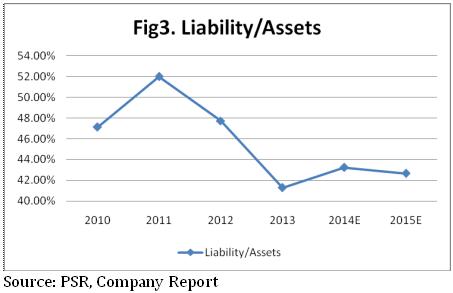

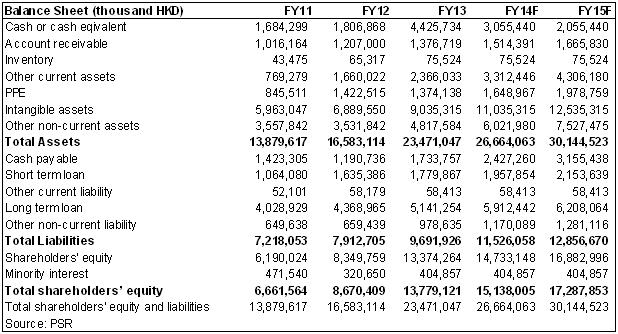

-公司2013年底有44.26亿港元现金,为新一轮新项目开工提供了充足的资金保证,公司目前流动比率2.3,流动性情况良好,负债率41.29%,较2012年有6个百分点的下降,整体财务状况优於同行业公司。

-今年2月,公司宣布常州、江阴和宜兴三个垃圾发电专案上调垃圾处理费,垃圾处理费的调升会增加公司运营服务的毛利率。

-公司是国内固废处理的龙头企业,未来两年的利润还会有较高速度的上升,我们给予公司高於行业平均的30倍预期市盈率,对应目标价11.91港元,为“中性”评级,目前公司股价较高,建议谨慎持有。

收入利润双增长

公司2013年经营收入53.2亿港元,较2012年末同比增加56%,毛利率为44.65%,较2012年下降约5个百分点,主要是由於利润率较低的建造服务的总收入占比大幅增高。归属于公司股东的利润13.25亿港元,同比增加17.93%,每股基本盈利32.5仙,若不考虑2012年终止经营盈利的影响,该项利润同比增加56.23%,收入和利润双双取得了大幅的增加,基本符合我们的预期。

建造收入翻倍

各分部业务中,收入的主要来源为环保及新能源业务部门,其收入占总收入超过了99.9%,环保及新能源业务部门中建造服务收入31.18亿港元,较2012年同比增加94.61%,成为2013年收入增加的主要动力,也让建造服务收入在总收入的占比由2012年的47%上升到58.65%。建造服务收入大幅增加的主要原因是公司在2012年拿到的新专案规模较大,公司2012年成功拓展了9个项目,投资总额共计人民币47亿元,是公司历史上最高的一年,2013年便成为了公司的建造大年。而2013年公司共收获12个环保项目,投资总额仅约人民币24.8亿元,因此我们预计公司2014年建造收入将与2013年基本持平。公司在2014年1月份便收获两大项目—安徽马鞍山垃圾发电项目和湖南益阳垃圾发电项目,两专案总投资额达到了8.22亿元人民币,介於2014年是各地政府大力发展环保事业的一年,而公司所有专案烟气排放都执行更为环保的欧盟2000标准,对於各地方政府来说更有吸引力,在同业中具有绝对竞争优势,我们预计公司今年可以收获更多的专案,2015年会迎来公司建造收入的再次大幅增加。

公司2013年运营服务收入14.54亿港元,同比上升19.89%,随着投入运营的专案逐渐增多,运营服务的业务量也会稳步上升,2014年会有较多专案建成并投入运营,我们预计今年将是公司运营收入会有较大增幅的一年。

大规模垃圾发电项目即将完工

环保及新能源业务部门中,环保能源业务2013年实现建造服务收入25.17亿港元,同比增加170%,运营服务收入6.35亿港元,同比增加40%,公司全年新完工两个专案,日处理垃圾规模提高2500吨,目前还有8个项目在建设过程中,预计2014年便可以完工,预计这8个专案建造可以为公司在今年提供超过15亿元人民币的收入,并且完工後可以提高日处理垃圾规模5300吨--约为目前规模的50%及固废填埋规模90万立方米—约为目前规模的106%,今年投入运营後预计可以提高运营服务收入40%以上。公司目前还有12个项目在筹备中,12个项目总投资额为43.2亿元人民币,随着专案的陆续开工,预计今年公司能源业务的建造收入还会提高。

水务运营稳步增长

环保水务业务实现建造服务收入4.5亿港元,同比下降15%,运营服务5.58亿港元,同比增加11%,公司全年完工一个专案,提高日处理规模10万立方米,目前公司还有一个项目在建,投资额仅为0.61亿元人民币,我们预计公司今年环保水务的运营收入会处於小幅上升的趋势中,本年度是国家大力发展污水治理工作的一年,因此我们预计公司环保水务项目的建造收入有可能会得到政策支持而有所提高。

财务状况良好

公司在2013年通过贷款、配股等方式取得大量融资,公司2013年底有44.26亿港元现金,为新一轮新项目开工提供了充足的资金保证,公司目前流动比率2.3,流动性情况良好,负债率41.29%,较2012年有6个百分点的下降,整体财务状况优於同行业公司。

垃圾处理费提升

今年2月,公司宣布常州、江阴和宜兴三个垃圾发电项目上调垃圾处理费,幅度分别为:5.3%、6.4%及17.7%,三个专案总日处理规模为2500吨,约为目前公司总规模的四分之一,垃圾处理费的调升会增加公司运营服务的毛利率,在垃圾发电项目运营三年後会调升处理费的一般条件下,2014年下半年到2015年初,还会有三个专案调升处理费,届时利润率还会有进一步的提升。目前污水处理成为政府环保工作当务之急,污水处理费用也面临上升的可能,因此我们预计未来两年公司运营服务的利润率会有一个明显的提升。

风险

建造项目未能按时完工

取得新专案规模缩小

估值

公司是国内固废处理的龙头企业,未来两年的利润还会有较高速度的上升,加之政府对环保行业的重视及未来可能进一步利好政策的出台,公司的技术优势会让公司分得较同业公司更多的收益,因此我们给予公司高於行业平均的30倍预期市盈率,对应目标价11.91港元,为“中性”评级,目前公司股价较高,建议谨慎持有。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。