中国人寿 (2628.HK) - 2014年1季度投资收入增速低於预期

| 投资建议 | 买入 |

| 建议时股价 | $21.500 |

| 目标价 | $25.600 |

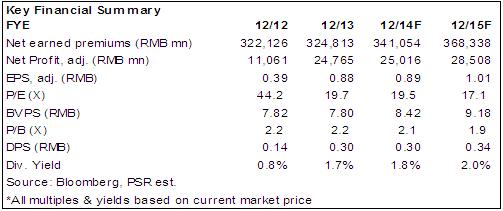

-2014年第1季度末,中国人寿的股东应占溢利约达人民币72.28亿元,同比大幅下降28.27%,折合每股收益人民币0.26元,盈利表现低於我们此前预期;

-总资产保持稳定增长,期内较2013年末上升3.9%至人民币2.02万亿元,每股净资产达人民币7.94元,较2013年末上升1.8%;

-作为中国最大的机构投资者之一,中国人寿正努力提高其资产管理的效率,近期已经公布首批对外委托的15名资产管理人名单,委托的资产规模约为人民币200亿元,未来几年其规模将预计上升至人民币1,000亿元。委托资产的投资范围包括股票、债券、基金等;

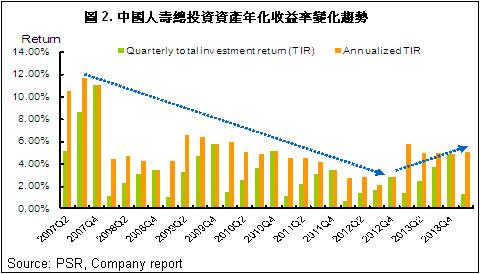

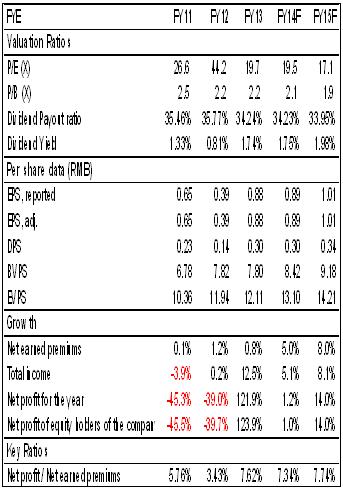

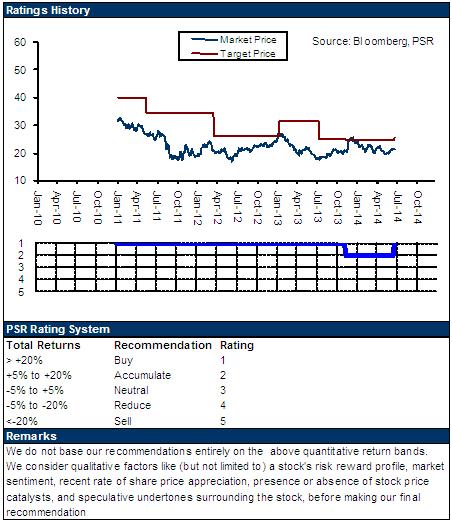

-上调其目标价至25.60港元,较最新收盘价高出於约19.2%,相当於2015年每股收益的20.4倍及每股净资产的2.2倍,估值合理。给予中国人寿“买入”评级。

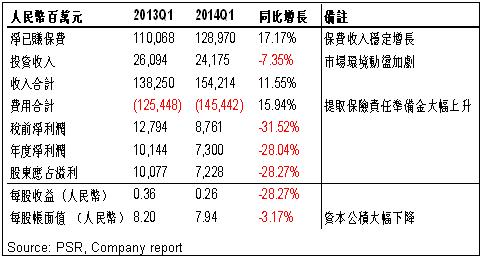

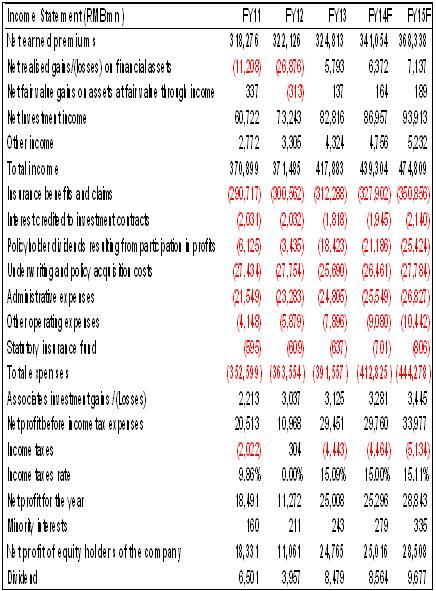

中国人寿的保费收入仍保持稳定增长,截止今年1季度末,其毛承保保费收入约达人民币1,321.78亿元,同比增长18.11%,净承保保费收入同比增长17.17%至人民币1,289.70亿元。我们预计2014年随着良好的市场环境,全年集团的保费收入增速将明显高於2013年。2013年末中国人寿的净已赚保费的增速约为0.83%。根据中国保监会最新的统计资料显示,截止2014年4月末,中国人寿的寿险累计保费收入同比增长9.02%至人民币1478.3亿元。

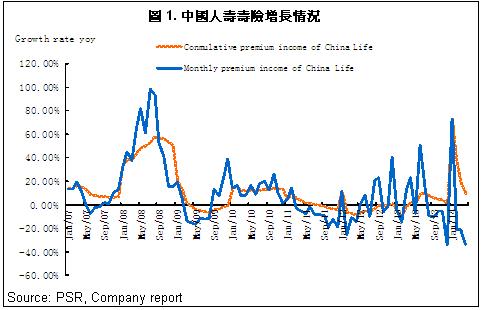

虽然整体市场环境在2013年有所好转,但今年1季度略有回落,沪深300指数下降了约8%,因此中国人寿的投资收益出现下滑,并拖累了集团的盈利表现。截止3月末,集团的投资资产总额约达人民币1.92万亿元,较2013年末增长3.6%,其中85%为固定收益类资产,基金股票类资产约为7.5%左右。净投资收益率为4.73%,总投资收益率为5.06%。

我们的看法

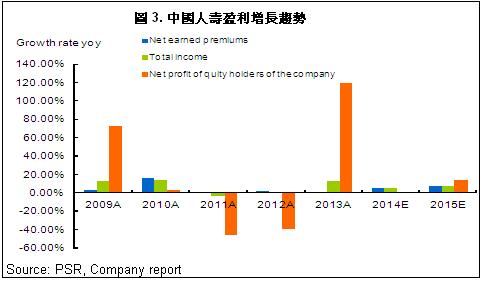

中国人寿的经营表现略低於我们此前预期,这主要是受投资收入的下降影响。虽然1季度投资收益同比下降,但我们预计2014年下半年市场环境将有所好转,尤其是如果“沪港通”在下半年顺利实行的话,市场流动性将明显上升,市场投资机会也将增加,因此中国人寿的投资收益增速仍将维持在较稳定水准,不过较2013年的增速将有所回落,大概全年保持在5%左右的增速。考虑到高基数影响,2014年全年集团的净利润预计将约达人民币250亿元,同比略微增长1%左右,折合每股收益人民币0.89元。

投资建议

鉴於中国人寿未来稳定的盈利预期,虽然今年1季度末的盈利出现倒退,我们仍上调其目标价至25.60港元,较最新收盘价高出於约19.2%,相当於2015年每股收益的20.4倍及每股净资产的2.2倍,估值合理。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。