俊知集团 (1300.HK) - 估值洼地,“买入”评级

| 投资建议 | 买入 |

| 建议时股价 | $2.430 |

| 目标价 | $3.000 |

公司概要

俊知集团成立於2007 年,为国内领先射频同轴电缆制造商。公司射频电缆产品销量於国内排名第一,市场份额约25%,产品广泛应用於电信运营商、服务供应商及主设备制造商的传输系统中,主要客户为国内三大运营商以及中兴、华为等电信设备供应商,同时也出口海外市场。

投资摘要

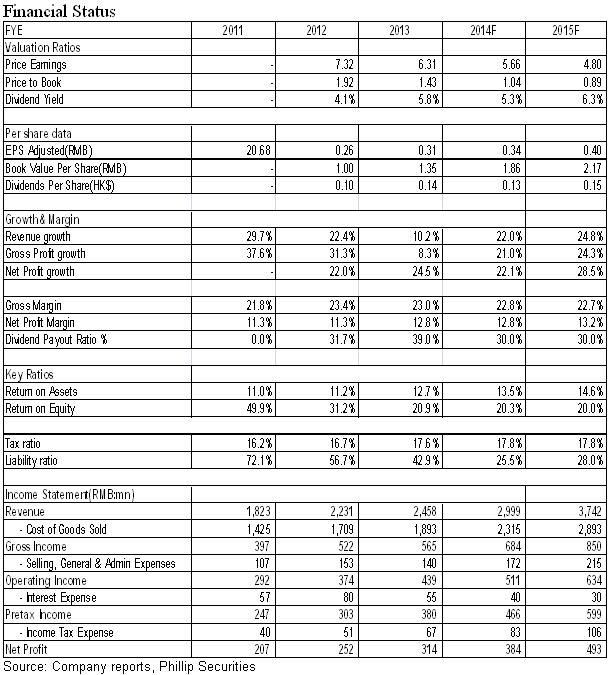

根据13年财报,公司当期实现营业额24.6亿元人民币(下同),按年增长10.2%,实现净利润3.1亿元,同比大增24.3%,折合每股盈利为人民币0.31元。全年每股股息为0.14港元,派息率为39%。

营业额扩张平缓主要是4G发牌晚於预期,射频同轴电缆销量约12.8万公里,同比仅增11.5%,同时,主要原材料铜均价下跌6.8%,而公司定价为成本加成方式,另外,为扩大市场份额,公司还策略性地调低部分阻燃软电缆订单价格。

公司净利增幅大幅超过毛利,主要受惠于有效的成本管理及融资成本下降。尽管研发成本因4G网路建设而大幅上升约65.5%,但集团实施内部成本管理令销售及分销成本下降约12.4%。另外,受惠於配股融资,公司融资成本亦大幅减少31.2% 。最终,公司纯利率按年增1.5个百分点至12.8%。

公司核心产品射频同轴电缆是在基站上传输移动信号的必要元件,光缆不可替代。而值一提的是,相比每一2G及3G 基站约需使用0.5公里的电缆,每一4G基站则需使用至少0.5甚至0.6公里的电缆。因此,4G投资加速将为公司带来切实的需求扩张。目前,射频同轴电缆40%用於基站建设。

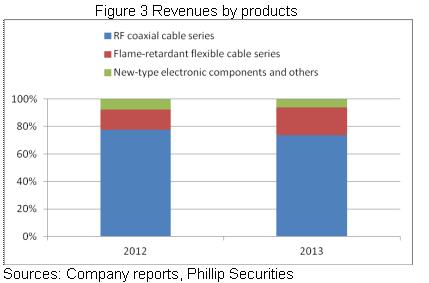

另外,公司阻燃软电缆业务主要客户是联通和电信,占公司销售比例分别为80%和20%。14年公司预计还将引入中移动作为该业务的下游客户,则有望进一步提升该业务的增长确定性。13年,公司的阻燃软电缆业务营业额大增58%,远高於射频同轴电缆的4%,占比总营收则提升6.1个百分点至20.4%。

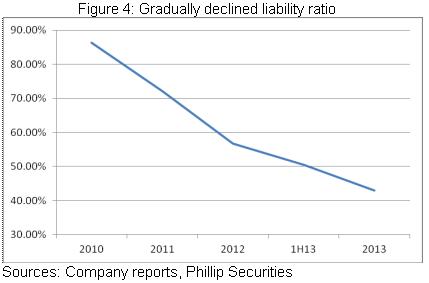

上次配售後,公司资产负债率下降近8个百分点,本次2亿股认股权证配售如顺利完成,负债率预计将再度下降逾15个百分点,资本结构明显改善。同时,公司财务负担亦将明显下降。

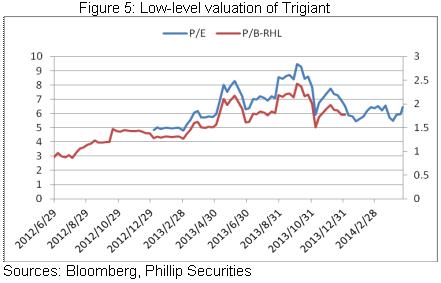

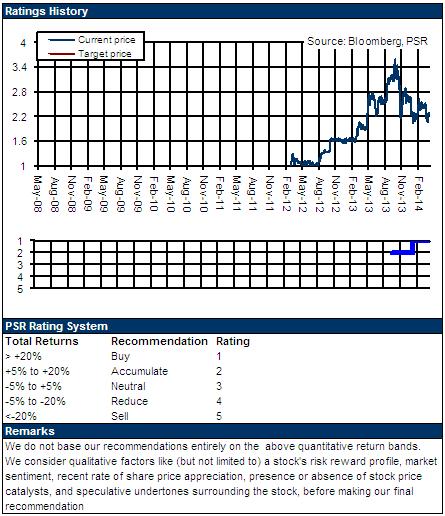

目前公司估值相对於13年EPS仅约足6-7倍,与其成长性不相符。我们暂予公司3港元的目标价,相对2014年业绩约7倍的估值水准,予以“买入”评级。

年报回顾

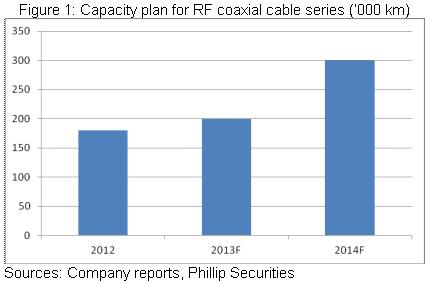

俊知集团是中国最大的射频同轴电缆生产商,射频同轴电缆销售量已连续四年在中国市场排名第一,市场份额约为25%。 截至2013年12月31日,年产能达到20万公里, 14年预期将继续扩张至30万公里,进而支撑公司业务拓展。

根据13年财报,公司当期实现营业额24.6亿元人民币(下同),按年增长10.2%,实现净利润3.1亿元,同比大增24.3%,折合每股盈利为人民币0.31元。全年每股股息为0.14港元,派息率为39%。

营业额扩张平缓主要是4G发牌晚於预期,射频同轴电缆销量约12.8万公里,同比仅增11.5%,大大低於上半年的28.4%增速。另外,主要原材料铜均价下跌6.8%,而公司定价为成本加成方式,同时,为扩大市场份额,公司还策略性地调低部分阻燃软电缆订单价格,这都大大影响营业额的表现,并影响公司盈利能力下降,毛利率从12年的23.4%小幅下滑至13年的23%。

但是,公司净利增幅大幅超过毛利,主要受惠于有效的成本管理及融资成本下降。尽管研发成本因4G网路建设而大幅上升约65.5%,但集团实施内部成本管理令销售及分销成本下降约12.4%。另外,受惠於配股融资,公司融资成本亦大幅减少31.2% 。最终,公司纯利率按年增1.5个百分点至12.8%。

4G受惠

今年是国内4G 网路建设大年。根据预算,中国移动14年资本支出为人民币2,250 亿元,同比增长22%,其中超过33%属於4G 投资,14 年年底前其4G 基站建成目标为53.1 万个。还须指出的是,13年中移动即预计建成20万个4G基站,但当年实际建成仅约7万个,剩余的预计顺延至14年完成。

另外,中国联通、中国电信今年资本开支计画均为800亿元左右,若FDD-LTE牌照於年内发放,後者计画开支将再增200亿元。而据工信部预计,14年4G投资将达到1,600亿,4G基站数量预计将增加逾50万个。不过,考虑到4G基站信号覆盖面较3G/2G更窄,我们不排除实际基站建设数目超预期的可能。

公司核心产品射频同轴电缆是在基站上传输移动信号的必要元件,光缆不可替代。而值一提的是,相比每一2G及3G 基站约需使用0.5公里的电缆,每一4G基站则需使用至少0.5甚至0.6公里的电缆。因此,4G投资加速将为公司带来切实的需求扩张。目前,射频同轴电缆40%用於基站建设。

另外,公司阻燃软电缆业务主要客户是联通和电信,占公司销售比例分别为80%和20%。14年公司预计还将引入中移动作为该业务的下游客户,则有望进一步提升该业务的增长确定性。13年,公司的阻燃软电缆业务营业额大增58%,远高於射频同轴电缆的4%,占比总营收则提升6.1个百分点至20.4%。

资本结构或持续改善

在去年下半年配售融资後,今年2月公司再度建议以每股3.15港元配售发行2亿股认股权证,相当於现有已发行股本约17.94%,最高所得款项6.3亿港元 ,其中约5.0亿港元用作偿还债项 ,1.3亿港元用作一般营运资金。

实际上,公司近半年股价反复即可能受制於此。13年10月配售後,投资者迅即卖出并引发IPO投资者获利离场。不过,我们认为公司股价大跌与基本面关系不大。实际上,上次配售後,公司资产负债率下降近8个百分点,本次配售如顺利完成,负债率预计将再度下降逾15个百分点,资本结构明显改善。同时,公司财务负担预计亦将明显下降。

风险提示

FDD牌照发放慢於预期;

4G投资规模低於预期等。

估值洼地,买入评级

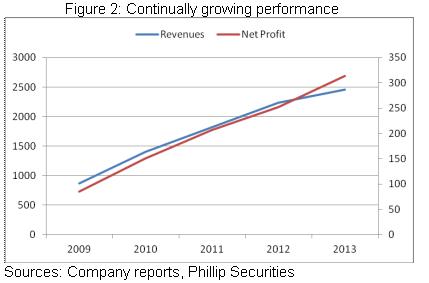

公司2009-13年收入及净利的年复合增长分别达29.8% 及38.6%,未来持续成长仍可期,我们参考市盈率进行估值。目前公司估值相对於13年EPS仅约足6-7倍,与其成长性不相符。我们暂予公司3港元的目标价,相对2014年业绩约7倍的估值水准,予以“买入”评级。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。