| 最高 | -- | 最低 | -- |

| 开市价 | -- | 前收市价 | -- |

| 成交金额 | -- | 成交股数 | -- |

| 全日波幅 | -- | 每手股数 | -- |

| 一手本金 | -- |

中国通信服务 (0552.HK) - 重拾高成长,“增持”评级

| 投资建议 | 增持 |

| 建议时股价 | $4.810 |

| 目标价 | $5.100 |

公司概要

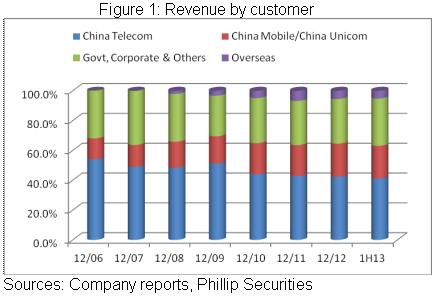

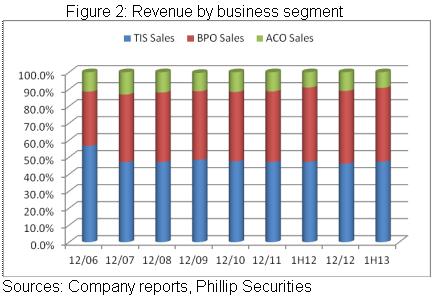

中国通信服务为包括电信、媒体及科技在内的资讯产业领域领先综合支援服务商,主要客户包括中国电信、中国移动和中国联通等,主要业务包括电信基建服务/业务流程外判服务/应用、内容及其他服务。

投资摘要

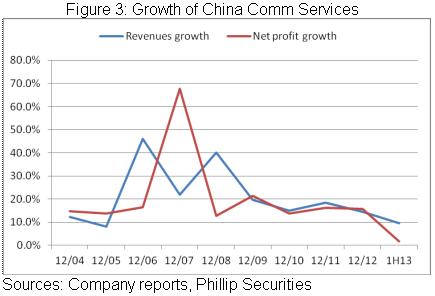

13年上半年中国通信服务实现净利润12.4 亿元,同比仅攀升1.7%,折算每股收益0.18元,主要是公司对LTE 和智慧城市等研发投资的增加以及一些与股票增值权相关的非运营费用,致使净利率收窄0.3个百分点至3.8%。另外,公司现金流亦持续受压。

基於大型4G LTE 建设开始、海外总包工程的开展及订单的增加,我们对公司下半年业务扩张抱持更乐观态度。不过,由於研发及行销成本的增加,公司的利润率指标预期仍将受压,但维持相对稳定的水准。

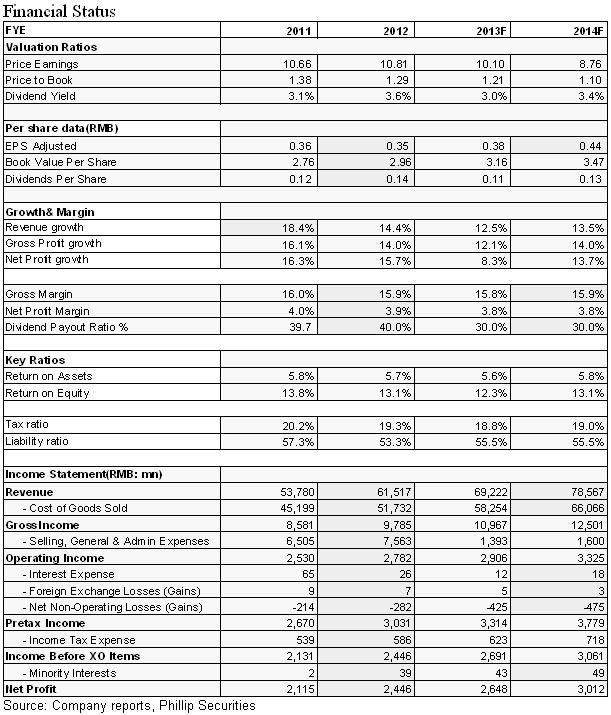

4G投资建设带动国内业务加速成长,海外业务亦有望持续扩张,我们预期公司2013年、2014年将分别实现营业额692亿元、786亿元,净利润分别达致26.5亿元、30.1亿元,同比增长8.3%、13.7%,折合每股收益0.38元、0.44元。

业务重新扩张有望令公司重回较高速度的增长,我们参考2010-2011年的估值中枢,给予其对应2013年EPS 10.6倍的市盈率估值,12个月目标价为5.1港元,为“增持”评级。

中报回顾

中国通信服务2013 年中报显示,上半年营收同比增加9.6%至324 亿元人民币(下同),净利润同比则仅攀升1.7%至12.4 亿元,折算每股收益0.18元。

分业务来看,期内主要增长动力为国内非运营商业务和海外业务,分别同比增长11.8%和30.0%,海外业务大增主要是在刚果总值超过16 亿元人民币的大范围光传输网路总承包专案的开工。不过,上半年各运营商资本开支仅完成1/3则令公司国内运营商业务仅录得温和增长,同比增长7.1% 至204.2 亿元。

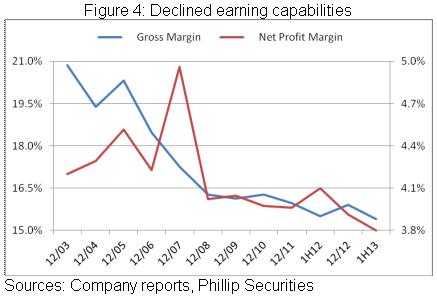

盈利能力方面,期内公司毛利率基本维持稳定,仅微降0.1个百分,但由於对LTE 和智慧城市等研发投资的增加以及一些与股票增值权相关的非运营费用,公司销售及管理费用占比上升,净利率仅得3.8%,同比收窄0.3 个百分点。

另外,公司现金流持续受压。上半年经营现金流录得近20 亿元的净流出,远高於2011年上半年10.6亿元和2012年上半年9.5亿元的净流出,这主要是客户延长付款时间令应收账款在上半年攀升17.8%。考虑LTE 专案将需要额外的营运资本, 13 年下半年公司可能遭受更大的现金流压力,这可能影响公司的派息政策,此前连续5年其派息率维持40%的高水准。

受惠于4G投资建设

国内三大运营商为公司主要客户,一般贡献2/3营收,虽然13 年上半年其总资本支出下降,但得益於海外需求强劲及及公司争取到更多市场份额,公司的电信基建服务(TIS)部门仍录得比营收增长近10%。就下半年来看,我们则抱持更乐观态度:1) 大型4G LTE 建设投资加速;2)开展大型海外总包工程, 除了刚果专案外,其沙乌地阿拉伯和汶莱的项目也在如期进展。

9月24日,工信部部长苗圩表示,4G牌照将於今年年底前正式发放。中国移动、中国电信等已陆续招标,加快投资建设,上半年各运营商未完成的资本开支预算预计会在下半年集中完成。我们预期,公司的电信基建服务(TIS)部门将受惠于运营商资本开支的带动,而持续扩大的电信网路基础设施维护及智慧手机分销服务需求将支撑公司业务流程外包(BPO)部门增长。

盈利能力仍不乐观

尽管业务稳定并维持稳步增长,营收及净利於2003-2012年间均增长逾期4倍,但公司盈利能力持续偏弱,毛利率自2003年的20.9%降至目前约16%的水准,净利率则从2007年5%的高位降至4%左右。

盈利能力下降的因素之一在於运营商降低设施维修业务的准入门槛,令公司的业务流程外包业务面临更多竞争。目前,公司还受制於4G LTE及智慧城市项目等研发成本和拓展海外业务行销成本的增加,因此,我们预期公司的利润率压力仍将持续,但维持相对稳定的水准。

风险

4G牌照发放及投资建设晚於预期;

派息率下滑;

海外项目的政治及汇率风险等。

重拾高成长,增持评级

4G投资建设带动国内业务加速成长,海外业务亦有望持续扩张,我们预期公司2013年、2014年将分别实现营业额692亿元、786亿元,净利润分别达致26.5亿元、30.1亿元,同比增长8.3%、13.7%,折合每股收益0.38元、0.44元。

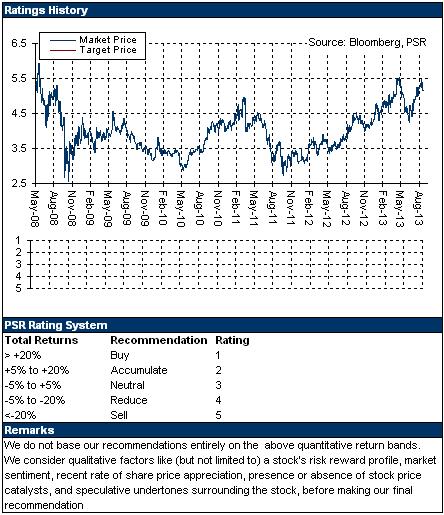

公司自上市以来维持了稳步的成长,我们参考市盈率进行估值。考察公司历史,随着盈利能力下降,其市盈率中枢也从2010-2011年的10.6X缓慢降至2012年以来的9.65X。不过,考虑业务重新扩张有望令公司重回较高速度的增长,我们对公司估值也参考前期的中枢,给予其对应2013年EPS 10.6倍的估值,则12个月目标价为5.1港元,为“增持”评级。

不过,考虑QE缩减等可能带动国际及香港资本市场的回档,4G牌照发放可可能稍晚於市场预期,我们不排除公司短时的股价表现也将受到影响,但建议投资者可在回档市中逐步布局。