保利置业 (119.HK) - 保持竞争力

| 投资建议 | 增持 |

| 建议时股价 | $3.810 |

| 目标价 | $4.500 |

投资概述

2013年保利置业完成合约销售额人民币267亿,同比增长14%,略微超过全年260亿的销售目标。销售额的增长主要由於销售均价的提升,其销售面积为250万平方米,与2012年基本持平。

纵观全年的销售,保利置业的销售表现出如下特徵:首先,月度销售额非常平稳,多数月份销售额在22亿—25亿间波动,反映了公司制定了严密的销售计画,且销售完成情况良好,销售掌控力强;其次,销售额增速和销售面积增速的回落颇为明显,这主要源於2012年销售额前低後高的销售状态造成的基数不均衡所致;最後是,公司在近年新进入的城市的销售表现持续良好,已成为公司稳定的销售额来源。

此外,随着销售数据更新,新开工数据也反映了一些新情况。2013年上半年,保利置业的新开工面积为123万平方米,符合年初的计画。但三、四季度,新开工面积显着下滑,仅仅增加58万平方米,9月份仅有4万平方米的新开工面积。可见,公司在销售达标无忧的情况下,减缓了新开工步伐。我们预期,2014年保利置业的合约销售增速约为15%,因此判断公司的2014年的销售目标预期为人民币300亿。销售增幅将与行业增幅接近。2014年保利置业的可售资源预期为500亿,60%的销售去化率将是公司销售达标的重要保证。

从销售资源的区域布局来看,广东、广西、上海和山东将是重要的增量来源,但贵州专案的可售量少於预期。老专案的存量将在2014年的可售资源的比重达15%,这部分专案的去化率将较低,预期公司将采取较为灵活的行销策略来完成去存货的工作。2013年保利置业共购买12块土地,总面积达500万平方米,其中48%的面积位於广东省。公司管理层表示,未来一段时间母公司尚无资产注入的计画,内生性的增长将是保利置业的重要方向。尽管保利置业将能够从保利集团大规模投资广西的战略中受益,但短期尚难以见效。

通过土地资讯,我们发现保利置业的专案拓展方向是以中南地区、华南地区和西南地区的二线核心城市为主,并适度增加一线城市的专案储备。选择专案方面,保利置业有几个标准:一是区位的标准,希望是在城市核心区,比较好的位置上;第二,专案毛利率要在30%以上;第三,专案是否符合区域的阶段性需求。我们认为,保利置业在专案的储备策略上具有针对性,增强了专案的竞争力,我们看好这一策略对其业务的实质影响。2013年6月末,保利置业的帐面现金达247亿港元,叫去年末的153亿显着增加。此外,公司的总债务水准较去年末增加68亿至474亿,其中尤以短期借款的增加更为显着。期内,保利置业的净债务规模达227亿,较去年末有所减少,净债务权益比率则达70.7%,较2012年末的水准有明显下降。但预期2013年末公司的净债务比率约为80%左右,处於较高水准,去杠杆将是保利置业的财务管理的重要方向。

提高去化率和周转水准是保利置业进行负债率管理的主要手段。2012年至今,保利置业始终通过提高去化率,加快周转以降低库存和减少房源沈淀,此外优化产品结构也是重要方向。我们看好保利置业这种以高周转和低库存为目标的房地产发展模式,不盲目追求速度,而更注重公司的可持续性发展。

得益於高周转和低库存的发展策略,保利置业的销售稳定性较强,去化率水准优於竞争对手。此外,专案区域布局合理,二线新进入城市的表现优於预期。2014年仍将是保利置业的业务调整年,结构重组、去杠杆和去存货将是重要经营内容,以保持公司的未来竞争力。我们维持保利置业“增持”评级,12个月目标价下调为4.5港元,相当於4.6倍的2014年预期市盈率。

2013年销售额目标如期达成

2013年保利置业完成合约销售额人民币267亿,同比增长14%,略微超过全年260亿的销售目标。销售额的增长主要由於销售均价的提升,其销售面积为250万平方米,与2012年基本持平。

纵观全年的销售,保利置业的销售表现出如下特徵:首先,月度销售额非常平稳,多数月份销售额在22亿—25亿间波动,反映了公司制定了严密的销售计画,且销售完成情况良好,销售掌控力强;其次,销售额增速和销售面积增速的回落颇为明显,这主要源於2012年销售额前低後高的销售状态造成的基数不均衡所致;最後是,公司在近年新进入的城市的销售表现持续良好,已成为公司稳定的销售额来源。

此外,随着销售数据更新,新开工数据也反映了一些新情况。2013年上半年,保利置业的新开工面积为123万平方米,符合年初的计画。但三、四季度,新开工面积显着下滑,仅仅增加58万平方米,9月份仅有4万平方米的新开工面积。可见,公司在销售达标无忧的情况下,减缓了新开工步伐。

2014年的销售额目标预期为300亿

我们预期,2014年保利置业的合约销售增速约为15%,因此判断公司的2014年的销售目标预期为人民币300亿。销售增幅将与行业增幅接近。2014年保利置业的可售资源预期为500亿,60%的销售去化率将是公司销售达标的重要保证。

从销售资源的区域布局来看,广东、广西、上海和山东将是重要的增量来源,但贵州专案的可售量少於预期。老专案的存量将在2014年的可售资源的比重达15%,这部分专案的去化率将较低,预期公司将采取较为灵活的行销策略来完成去存货的工作。

针对性的土地储备策略

2013年保利置业共购买12块土地,总面积达500万平方米,其中48%的面积位於广东省。公司管理层表示,未来一段时间母公司尚无资产注入的计画,内生性的增长将是保利置业的重要方向。尽管保利置业将能够从保利集团大规模投资广西的战略中受益,但短期尚难以见效。

通过土地资讯,我们发现保利置业的专案拓展方向是以中南地区、华南地区和西南地区的二线核心城市为主,并适度增加一线城市的专案储备。选择专案方面,保利置业有几个标准:一是区位的标准,希望是在城市核心区,比较好的位置上;第二,专案毛利率要在30%以上;第三,专案是否符合区域的阶段性需求。我们认为,保利置业在专案的储备策略上具有针对性,增强了专案的竞争力,我们看好这一策略对其业务的实质影响。

优化财务状况

2013年6月末,保利置业的帐面现金达247亿港元,叫去年末的153亿显着增加。此外,公司的总债务水准较去年末增加68亿至474亿,其中尤以短期借款的增加更为显着。期内,保利置业的净债务规模达227亿,较去年末有所减少,净债务权益比率则达70.7%,较2012年末的水准有明显下降。但预期2013年末公司的净债务比率约为80%左右,处於较高水准,去杠杆将是保利置业的财务管理的重要方向。

提高去化率和周转水准是保利置业进行负债率管理的主要手段。2012年至今,保利置业始终通过提高去化率,加快周转以降低库存和减少房源沈淀,此外优化产品结构也是重要方向。我们看好保利置业这种以高周转和低库存为目标的房地产发展模式,不盲目追求速度,而更注重公司的可持续性发展。

风险

政策风险;

销售去化率下滑,销售放缓;

资本开支超出预期。

估值

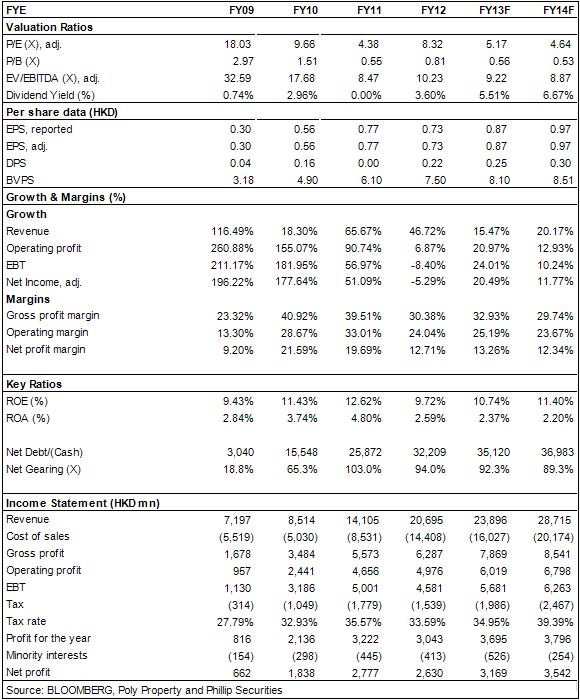

得益於高周转和低库存的发展策略,保利置业的销售稳定性较强,去化率水准优於竞争对手。此外,专案区域布局合理,二线新进入城市的表现优於预期。2014年仍将是保利置业的业务调整年,结构重组、去杠杆和去存货将是重要经营内容,以保持公司的未来竞争力。我们维持保利置业“增持”评级,12个月目标价下调为4.5港元,相当於4.6倍的2014年预期市盈率。

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。