外运发展 (600270.CH) - 关注跨境业务及後续资产整合进展

| 投资建议 | 买入 |

| 建议时股价 | $17.050 |

| 目标价 | $25.000 |

15年多赚逾六成至10亿

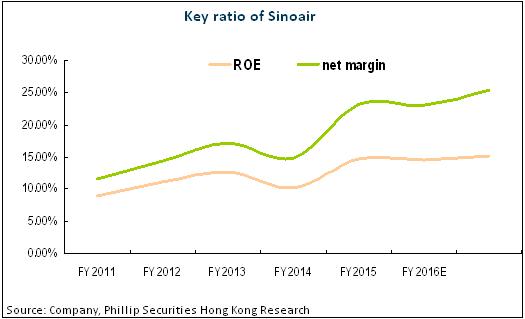

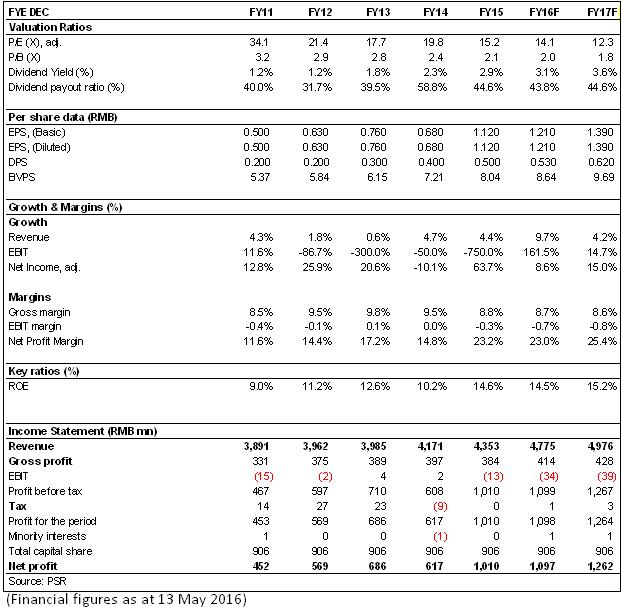

15年外运发展录得营业收入43.5亿元,同比增4.4%,归属于母公司所有者的净利润为10.1亿元,同比强劲增长63.6%,对应每股收益1.12元,业绩基本符合我们预期,仅较我们之前预计的高约3.6%。每股派发现金0.5元,派息率达45%。

作为国民经济的晴雨表,货代行业在2015年继续呈现增速放缓的整体格局,公司主营业务表现平淡,毛利率按年减少0.56个百分点至8.76%。业绩大增的主要原因在於:1)合营公司中外运敦豪的经营情况较好,使得投资收益同比增长32%,达到9.97亿;2)去年同期因对所持有价证券计提约2亿的减值损失,造成同比基数较低。

16年一季度少赚一成

根据最新的财务报告显示,16年一季度外运发展的营业收入同比微幅下滑1.9%至9.5亿元,归属母公司净利润同比下滑10.4%至1.5亿元,合每股收益0.16元。一季度业绩下滑较大主要受:1)去年同期公司减持有价证券获得较高的投资收益,造成同比基数较高,投资收益因此同比下滑5.8%至1.66亿元;2)一季度货代行业未见起色,公司主业盈利能力继续承压。

关注跨境业务及後续资产整合进展

公司管理层表示将继续通过调整结构和创新商业模式的方式拓展业务,以实现业绩的稳步增长。我们注意到,公司主业的结构调整迹象已出现,国内货运及物流、快件业务的收入占比已经逐渐提升,2015年两者收入分别同比增长36.7%和9.5%。

未来展望,公司的跨境电商业务布局仍在持续推进,母公司与招商局合并後的後续资产整合值得期待,公司股权激励方案已上报,如能顺利获得批准将有效激发员工的积极性和潜力。总体而言,国企改革预期迭加跨境电商成长空间令公司未来值得关注。我们调整目标价至25人民币元,对应2016/2017年21/18倍预计市盈率,买入评级。(现价截至5月13日)

风险

整合推进的不确定性

跨境电商行业的发展需要一定投入期

激励机制推进或不如预期

财务报告

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。