恆基地產(0012.HK) - 香港物業發展項目利潤率比預期低

| 投資建議 | 增持 |

| 建議時股價 | $47.100 |

| 目標價 | $52.700 |

公司簡介

恆基地產為現時本港最大地產發展商之一。其核心業務包括物業發展及物業投資,亦直接持有一間上市附屬公司恒基兆業發展有限公司(0097.HK)及三間聯營公司包括香港中華煤氣有限公司(0003.HK)﹑香港小輪(集團)有限公司(0050.HK)及美麗華酒店企業有限公司(0071.HK)之股份權益。

投資慨要

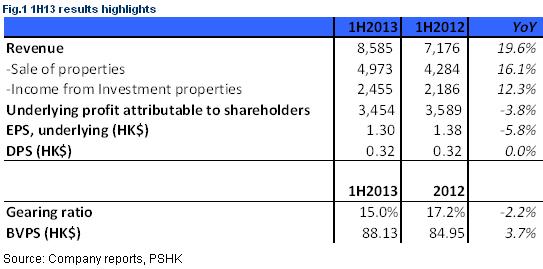

FY13年中期業績遜預期: 恆地公佈了13年中期業績,核心盈利同比下跌3.8%至34.5億港元, 比我們預計的39.5億港元為低。值得留意的是期內恆地於香港的物業銷售利潤率跌至僅20%,主要是因為建築成本上漲,亦因此業績比我們預計為差,但我們預期下半年元朗尚悅將會入賬,令利潤率有所改善。中期股息為0.32港元,與去年同期相同,反映較高的派息比率。負債比率輕微下跌至15%。每股賬面值同比上升3.7%至88.13港元以反映較高的租金收入,資本化利率則大致維持不變。

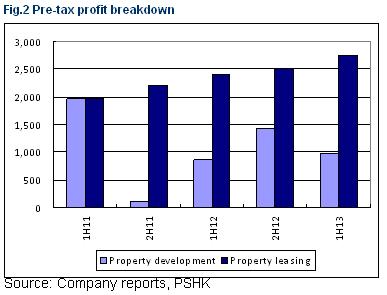

穩定淨租金收益增長支持核心盈利: 淨租金收益同比上升14%至27.5億港元,其中來自內地的淨租金收益同比增24%,貢獻了總淨租金收益的18.5% (12年上半年為17%),主要是受惠比預期好的續租租金調升率及出租率。恆地的物業租賃前景樂觀,持續的租金調升率及新建成的物業預計可進一步推動增長及支持核心盈利。

農地轉換更新: 如我們上一次7月份的研究報告所述,香港政府對新界東北發展計劃作出多處調整及將會先推行古洞北及粉嶺北的發展。恆地管理層透露~0.9百萬平方尺初步評估可透過補地價轉換為住宅用地,另外~1.8百萬平方尺可能會以現金補償方式被政府徵收,現金補償約為每平方尺948港元。計劃有助提升恆地資產淨值,據我們預計,恆地可提升約39億港元或每股1.47港元的資產淨值。

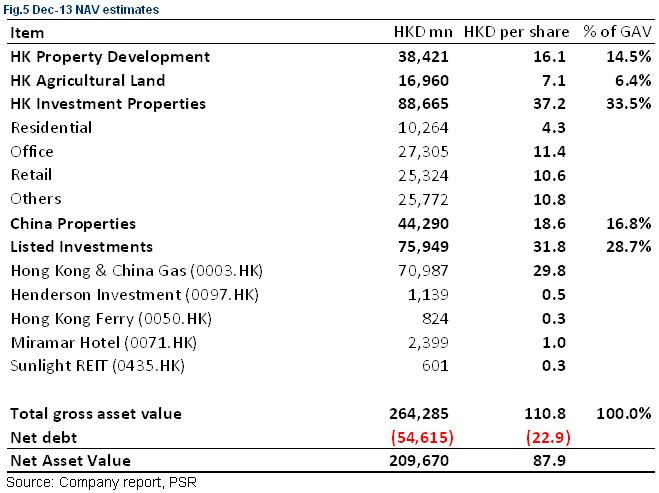

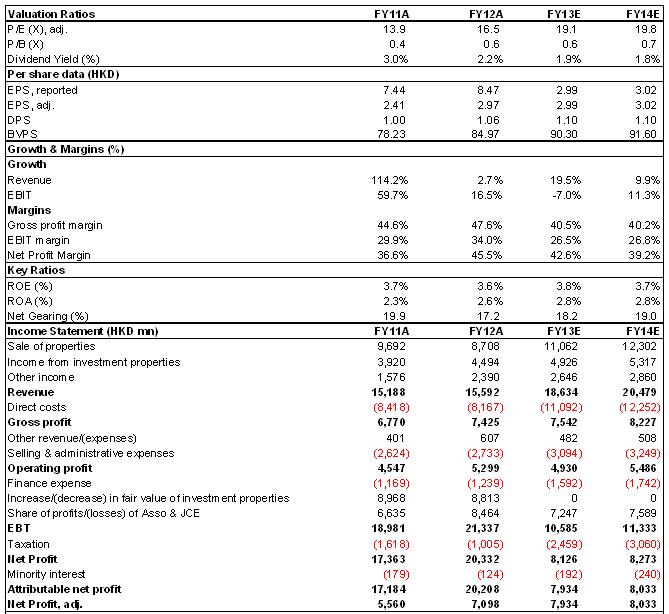

估值: 因為較低的香港物業發展利潤率,我們下調了利潤率預測及FY13/14純利分別4%及3.8%。 恆地現時股價相對我們13年12月預測資產淨值有46.3%折讓。雖然恆地的物業租賃前景樂觀﹑農地轉換進度加快,我們仍然提高資產淨值折讓率至40%以反映較低的香港物業發展利潤率及現時疲弱的香港住宅市場。我們給予目標價為52.70港元,「增持」評級。

FY13年中期業績遜預期

恆地公佈了13年中期業績,核心盈利同比下跌3.8%至34.5億港元, 比我們預計的39.5億港元為低。物業銷售同比上升16.1%至497億港元, 其中361億港元來自香港,134億港元來自內地。迎海1期﹑南京玲瓏翠谷及徐州恆基雍景新城第1A期為主要入賬項目。值得留意的是期內恆地於香港的物業銷售利潤率跌至僅20%,主要是因為建築成本上漲,亦因此業績比我們預計為差,但我們預期下半年元朗尚悅將會入賬,令利潤率有所改善。淨租金收益同比增14%至27.5億港元,其中來自內地的淨租金收益同比上升24%,主要受惠較高的續租租金調升率及出租率。中期股息為0.32港元,與去年同期相同,反映較高的派息比率。負債比率輕微下跌至15%。每股賬面值同比上升3.7%至88.13港元以反映較高的租金收入,資本化利率則大致維持不變。

穩定的淨租金收益增長支持核心盈利

淨租金收益同比上升14%至27.5億港元,其中來自內地的淨租金收益同比增24%,貢獻了總淨租金收益的18.5% (12年上半年為17%),主要是受惠比預期好的續租租金調升率及出租率。因上海「688廣場」建成,預期恆地今年底會為內地已有的~6.4百萬平方尺投資物業增加~695,000平方尺的辦公室。恆地的物業租賃前景樂觀,持續的租金調升率及新建成的物業預計可進一步推動增長及支持核心盈利。

農地轉換更新

恆地於新界有~43百萬平方尺的土地儲備,其中2.7百萬平方尺位於古洞北及粉嶺北。如我們上一次7月份的研究報告所述,香港政府對新界東北發展計劃作出多處調整及將會先推行古洞北及粉嶺北的發展。恆地管理層透露~0.9百萬平方尺初步評估可透過補地價轉換為住宅用地,另外~1.8百萬平方尺可能會以現金補償方式被政府徵收,現金補償約為每平方尺948港元。計劃有助提升恆地資產淨值,據我們預計,恆地可提升約39億港元或每股1.47港元的資產淨值。

估值

因為較低的香港物業發展利潤率,我們下調了利潤率預測及FY13/14純利分別4%及3.8%。 恆地現時股價相對我們13年12月預測資產淨值有46.3%折讓。雖然恆地的物業租賃前景樂觀﹑農地轉換進度加快,我們仍然提高資產淨值折讓率至40%以反映較低的香港物業發展利潤率及現時疲弱的香港住宅市場。我們給予目標價為52.70港元,「增持」評級。

主要風險

政策風險

香港樓價跌幅比預期大

提早進入加息週期

舊樓收購重建項目進度緩慢

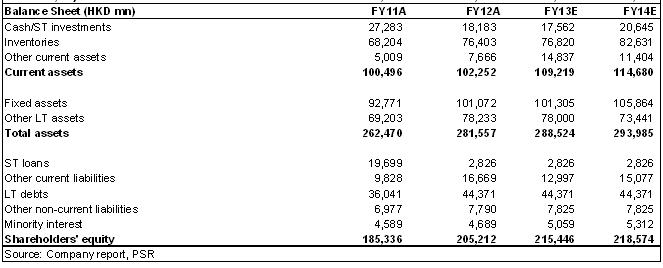

財務情況

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。