中國石油 (0857. HK) - 業績不及預期,但未來增長潛力較大

| 投資建議 | 買入 |

| 建議時股價 | $10.140 |

| 目標價 | $12.570 |

公司簡介

中國石油天然氣股份有限公司是中國油氣行業最大的油氣生產和銷售商,主要業務包括原油及天然氣的勘探、開發和生產;原油、石油及化工產品的煉製;原油、成品油及天然氣的輸送和銷售。

投資概要

公司2012年全年共錄得營業收入21952.96億元人民幣,較2011年全年的20038.43億元增長了9.6%;實現歸屬於母公司股東的淨利潤由2011年的1329.61億元減少至1153.26億元,同比下滑13.3%。

公司2012年的業績表現低於我們此前的預期。其營業收入的增長得益於石油和天然氣等主要產品銷量的增長以及銷售價格的增加。而天然氣進口量的增加以及進銷價格倒掛、國內成品油調價滯後依然是造成淨利潤下滑的主要原因。

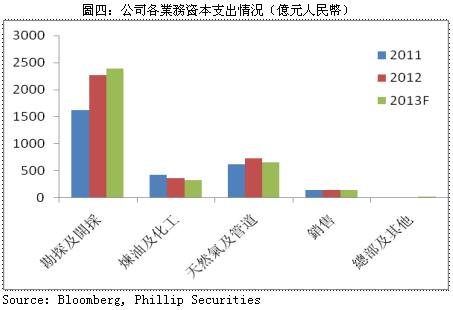

我們認為,隨著全球經濟持續恢復,原油需求將保持持續增長。全球貨幣的增發以及政治地緣因素亦將推動國際原油價格上行,利好公司上游業務。國內成品油市場方面,成品油調價週期正逐步縮短,公司的煉油業務較去年已實現了大幅減虧,且仍將不斷改善。天然氣及管道業務方面,目前公司仍牢牢佔據國內天然氣市場絕大多數份額,“十二五“規劃亦明確了未來還將持續鼓勵使用天然氣。因此,公司對該業務前期投入的利好效應將會逐步體現,預計進銷價格倒掛的問題也將得到不斷改善。

總體而言,受業績下滑的影響,公司短期的市場表現不及預期。但從中長期趨勢來看,公司主營業務前景依然向好,未來業績增長潛力較大。綜合考慮,我們繼續提高公司6個月目標價至12.57港元,相當於14倍2013年市盈率,其6個月綜合收益率或將達到27.2%,因此給予“買入”評級。

公司2012年全年共錄得營業收入21952.96億元人民幣,較2011年全年的20038.43億元增長了9.6%;實現歸屬於母公司股東的淨利潤由2011年的1329.61億元減少至1153.26億元,同比下滑13.3%。公司2012年的業績表現低於我們此前的預期。其營業收入的增長得益於石油和天然氣等主要產品銷量的增長以及銷售價格的增加。而天然氣進口量的增加以及進銷價格倒掛、國內成品油調價滯後依然是造成淨利潤下滑的主要原因。

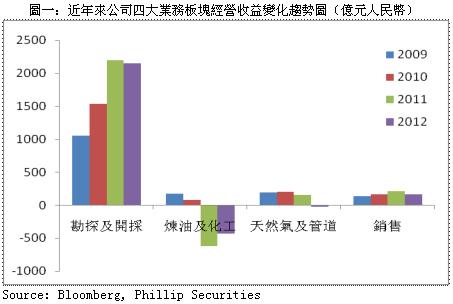

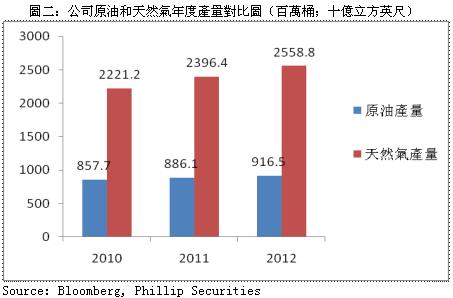

公司2012年勘探與生產板塊共錄得營收7898.18億元,較2011年的7747.77億元增長了1.9%,主要得益於原油產量的增長以及國際油價的上漲。經營支出亦同比增長了3.5%至5748.63億元,其中折舊、折耗及攤銷較2011年增加了157.7億元。全年共生產原油9.16億桶,較2011年增長3.4%;可銷售天然氣產量2.56萬億立方英尺,同比增長6.8%;累計實現生產油氣當量產量共13.43億桶,同比增加4.5%。

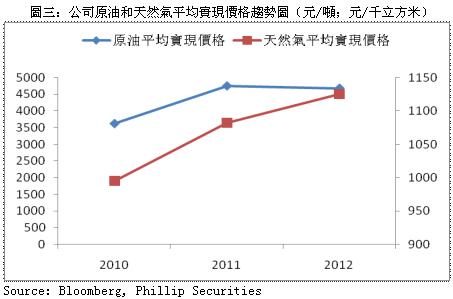

2012年上半年歐債危機的陰霾猶存,原油需求大幅下滑,使得國際原油價格持續下行並跌破90美元/桶的低位。受下半年全球經濟企穩回升以及中東政局動盪等因素的影響,國際原油價格再次重返高位。2012年全年布倫特原油平均價格突破110美元/桶,創歷史新高。然而公司2012年原油平均實現價格較2011年反而有所下滑,最終導致勘探與生產板塊經營利潤同比下滑2.1%至2195.39億元。

公司2012年累計加工原油10.12億桶,較2011年增長2.8%,其中汽、煤、柴油加工量分別增加了11.5%、28%、0.3%至2.1、0.25、4.38億桶當量。化工產品方面,乙烯、合成樹脂、合成橡膠產量同比均有所上升,合成纖維原料及聚合物產量則出現大幅下降。得益於主要煉油產品價格上升以及產品銷量的增加,公司2012年煉油與化工業務共錄得營收8832.18億元,同比增長4.2%。煉油業務經營虧損較2011年大幅減少了43.9%至336.72億元,化工業務則錄得經營虧損98.98億元,較2011年大幅增加了80.6億元。

公司2012年天然氣與管道業務錄得營收2021.96億元,較2011年全年的1730.58億元增加了16.8%。該板塊營業收入的增加主要得益於天然氣銷量的增長以及銷售價格的上升。由於進口天然氣價格倒掛以及進口量的增加,該業務經營支出同比大幅增加了29.7%至2043.06億元。天然氣與管道業務2012年經營利潤由2011年155.3億元的利潤下滑至21.1億元的虧損。其中銷售進口天然氣及LNG造成虧損約419億元人民幣。

公司2012年銷售業務錄得營收18905.58億元,較2011年的16931.3億元增加了11.7%;經營支出同比亦有所增加,較2011年同期增加了12.1%至18741.67億元。該業務共實現經營利潤163.91億元,同比下滑20.6%。公司銷售業務業績的下滑主要由成品油市場需求下滑、成品油調價不及時所造成。

我們認為,隨著全球經濟持續恢復,原油需求將保持持續增長。全球貨幣的增發以及政治地緣因素亦將推動國際原油價格上行,利好公司上游業務。國內成品油市場方面,成品油調價週期正逐步縮短,公司的煉油業務較去年已實現了大幅減虧,且仍將不斷改善。天然氣及管道業務方面,目前公司仍牢牢佔據國內天然氣市場絕大多數份額,“十二五“規劃亦明確了未來還將持續鼓勵使用天然氣。因此,公司對該業務前期投入的利好效應將會逐步體現,預計進銷價格倒掛的問題也將得到不斷改善。

估值

總體而言,受業績下滑的影響,公司短期的市場表現不及預期。但從中長期趨勢來看,公司主營業務前景依然向好,未來業績增長潛力較大。綜合考慮,我們繼續提高公司6個月目標價至12.57港元,相當於14倍2013年市盈率,其6個月綜合收益率或將達到27.2%,因此給予“買入”評級。

相關風險

(1)國內成品油和天然氣價改不及預期

(2)經濟疲軟或市場流動性不足導致國際原油需求和價格下滑

財務預測

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。