| 最高 | -- | 最低 | -- |

| 開市價 | -- | 前收市價 | -- |

| 成交金額 | -- | 成交股數 | -- |

| 全日波幅 | -- | 每手股數 | -- |

| 一手本金 | -- |

舜宇光學科技(2382.HK) - 股價重挫成就吸籌良機

| 投資建議 | 增持 |

| 建議時股價 | $6.810 |

| 目標價 | $7.880 |

公司概要

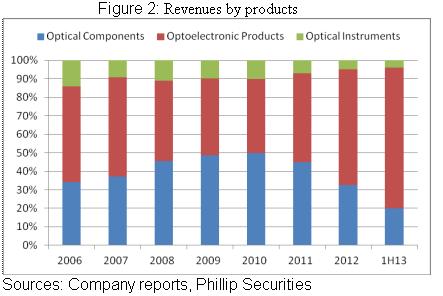

舜宇光學科技(集團)有限公司是中國領先的光學產品製造企業,,目前產品包括光字零件(玻璃/塑膠鏡片、平面鏡、棱鏡及各種鏡頭)、光電產品(手機相機模組及其他光電 模組)和光字儀器(顯微鏡、測量儀器及分析儀器)。公司目前已成為高圖元模組產品之龍頭企業。

投資摘要

中國智慧手機滲透率尚不足40%,目前3G滲透率亦僅稍逾期30%,遠低於全球平均的水準,而國內終端設備廠商憑藉高性價比還有望奪取新興市場甚至發達市場,我們以為,舜宇光學科技的手機相機模組需求未來仍將保持快速增長,而暫時性的災害減產亦影響有限,公司快速增長態勢預計將延續。

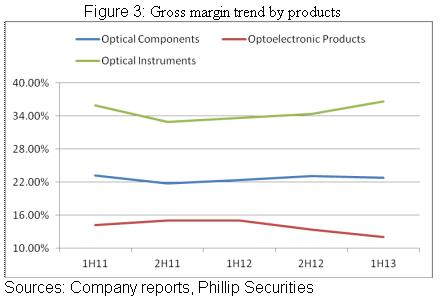

公司大部分手機相機模組產品仍然為5 百萬圖元或以下,即仍將面對激烈的價格競爭,預期未來毛率仍不樂觀,影響業績增速。但是,車載鏡頭、3D 應用及其他光學新型應用有望緩解這一下滑,公司已成功成為Leap Motion3D 手勢控制器鏡頭模組的核心供應商,明年上半年其還將率先推出陣列式攝像頭模組,這些產品盈利能力均較高。

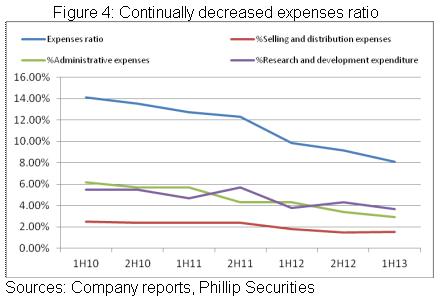

隨著規模擴張,舜宇的規模優勢逐漸顯現,費用管控效果彰顯,整體費用率呈現逐步降低態勢。未來儘管費用率繼續大幅下降空間較為有限,但預期仍將為業績增長做出一定貢獻。

受制於競爭加劇引發的盈利能力下降和水災影響,公司股價已自5月的高位大幅下滑逾四成。基於公司同業估值及國內資訊消費提速等大背景,我們給予公司對應13年EPS 13.5倍的估值,目標價為7.88港元,為“增持”評級。

成長勢頭依舊

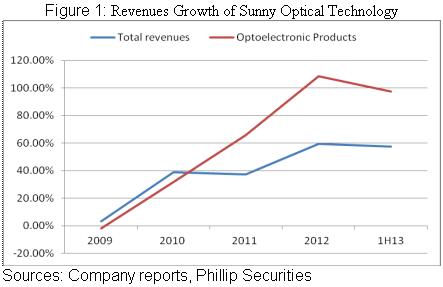

受惠于智慧手機的普及,舜宇光學科技的手機相機模組等光電產品自10年開始呈現快速加速增長勢頭,並於11年再度成為公司第一大主營業務。

13年上半年,公司快速增長勢頭延續。10月份,余姚水災致使公司生產暫停,儘管公司未在客戶採購訂單上遭受任何重大損失,但當月出貨量疲軟,手機鏡頭和手機照相模組出貨量環比下滑37.3%和28.3%,不過,公司預計十一月出貨量將恢復正常。總體而言,中國智慧手機滲透率尚不足40%,目前3G滲透率亦僅稍逾期30%,遠低於全球平均的水準,而國內終端設備廠商憑藉高性價比還有望奪取新興市場甚至發達市場,我們以為,公司的下游需求未來仍將保持快速增長,而公司暫時性的災害減產亦影響有限,公司快速增長態勢預計將延續。

還值一提的是,公司手機相機模組產品組合升級較快,5 百萬圖元及以上手機相機模組占13 年上半年裝運總量的49.2%,遠高於12年上半年的22.3%,8 百萬圖元及以上模組則占13 年上半年裝運總量的17.7%,亦比上年同期的4.1%大幅增加。

業績增速仍將不及營收成長

13 年上半年儘管公司收入按年顯著上升57.4%,但業績增速僅為25.8%,主要受制於毛利率同比收縮3.4個百分點至15.8%。因為市場競爭激烈,手機相機模組(尤其是5百萬圖元)毛利率大幅下滑。

13 年下半年,儘管8百萬和1,300萬圖元手機相機模組有望占到下半年裝運總量約三成,公司亦在此領域維持著行業領先地位,但大部分手機相機模組產品仍然為5 百萬圖元或以下,即仍將面對激烈的價格競爭。歐菲光近期即通過非公開發行股票的形式進行募資,其中人民幣20億將投入高圖元照相模組擴產項目,這將明顯超出舜宇的資本開支。而且,本次水災還影響公司產品良率,這亦需時間復蘇。因此,我們預計下半年公司毛率仍不樂觀,仍將影響業績增速。

不過,車載鏡頭、3D 應用及其他光學新型應用有望緩解上述困境。公司已是全球領先的前裝車載鏡頭提供商,截止12年底市場份額高達23%,預計13年底還有望小幅提升。除歐美客戶外,公司亦在開拓包括日本在內的其他市場,而且,伴隨全球對行車安全的愈發重視,單車多顆攝像頭趨勢明顯,因此,預期該業務收入增速仍有望高達四五成,而該產品毛利率在40%以上。

另外,公司已成功成為Leap Motion3D 手勢控制器鏡頭模組的核心供應商,為其提供高端鏡頭模組,而其售價遠高於一般鏡頭模組,盈利能力同樣樂觀,再考慮未來3D 應用開發將逐漸成為趨勢,該業務中長期應用前景廣闊。

明年上半年,公司還將率先推出陣列式攝像頭模組。陣列攝像機一般外形更薄、拍攝更快,並以軟體取代自動對焦器件,同時能實現3D 手勢識別。儘管預計短期僅有高端智慧機採用,但陣列式攝像頭單價高,毛利率亦相對較高。

費用控制效果明顯

隨著規模擴張,舜宇的規模優勢逐漸顯現,費用管控效果彰顯,整體費用率呈現逐步降低態勢,2010及2011年均下降1-1.5個百分點,12年更大幅度下降近3個百分點,13年上半年,運營成本占比再度同比下降1.9個百分點至8%,再創近年新低水準。整體而言,規模效應及優異管理帶來了費用占比的大幅下降,未來儘管費用率繼續大幅下降空間較為有限,但預期仍將為業績增長做出一定貢獻。

催化劑

產品圖元升級加速;

新技術發展及應用快於預期;

海外新客戶拓展超預期。

風險關注

智能機需求弱於預期;

手機鏡頭模組競爭加劇,毛利率壓力超預期;

新產品成長滯後;

股價重挫成就吸籌良機

受制於競爭加劇引發的盈利能力下降和水災影響,公司股價已自5月的高位大幅下滑逾四成。但是,智慧手機的普及還將支撐手機相機模組的快速成長,產品結構升級及新產品的擴張應用亦將一定程度緩解盈利能力下降的擔憂,我們認為公司股價已過度下滑。

基於公司同業估值及國內資訊消費提速等大背景,我們給予公司對應13年EPS 13.5倍的估值,目標價為7.88港元,為“增持”評級。