新泉股份 (603179.CH) - 產品端繼續拓展,市場端全球推進

| 投資建議 | 增持 |

| 建議時股價 | $50.900 |

| 目標價 | $55.700 |

公司簡介:

新泉股份成立於 2001 年,擁有較為完善的汽車內外飾件總成產品系列,已實現產品在商用車及乘用車應用領域的全覆蓋。公司的工藝能力、成本控制能力,技術實力居行業第一梯隊,具備與主機廠同步開發能力。

2023年公司的總收入/淨利潤分別為105.7億元(人民幣,下同)和8.1億元,同比分別增長52%和70.24%,主要產品中:儀錶板總成、頂櫃總成、門內護板總成、內飾附件、保險杠總成和外飾附件的分部門營業收入分別為69.8/1.3/17.5/3.7/0.9/1.8億元,同比+53.1%/+148.6/+37.1%/+40.7%/+112.6%/+202.0%,各分部的毛利率則分別為22.02%/12.26%/16.43%/19.79%/31.33%/5.26%。

投資概要

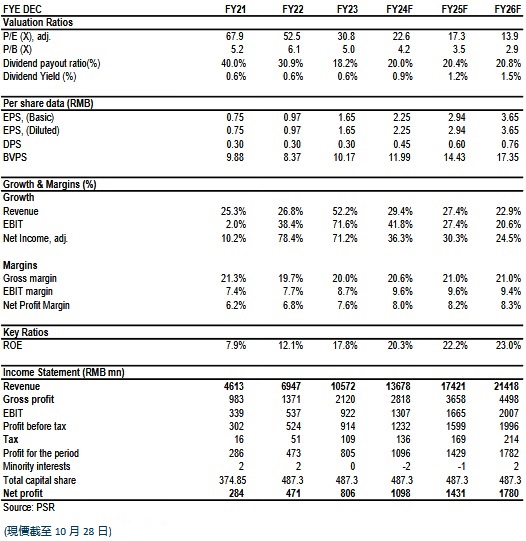

把握優質客戶,業績快速發展

公司2019年就已實現對上汽、長安、吉利、廣汽、比亞迪、長城等核心自主車企的量產配套,自2020年開始,又進入特斯拉配套體系,並於2021年開始大規模量產貢獻收入。2021-2023年公司營收分別同比+25.3%/+50.6%/+52.2%,至46.1/69.5/105.7億元,實現快速發展。2023年公司的前五大客戶分別為特斯拉、吉利、奇瑞、理想、比亞迪,營收占比分別為22%,19%,16%,9%,5%,未來有望隨特斯拉等新能源汽車不斷成長,保持高增長。公司2024 年上半年實現營收 61 億元,同比+33%;歸母淨利潤 4.1億元,同比+9.5%,高增長核心受益于下遊客戶銷量及公司在客戶內配套份額提升。根據中汽協數據,上半年中國汽車產量1325萬輛,同比增長9.3%,而公司核心客戶銷量增長迅速,吉利/奇瑞半年銷量同比+41%/48%;新勢力客戶理想銷量同比+36%。

外飾業務拓展打開第二增長極

公司佈局外飾領域歷史悠久,但此前公司戰略主要在內飾領域,外飾業務收入和占比均較低。最近幾年公司獲得奇瑞多個外飾項目和理想的外飾項目新定點,預計於 2024 年逐步量產,外飾業務發展加速迎來拐點,預計公司 2024~2026 年外飾業務貢獻收入有望達 9/25/35 億元,相比之前明顯放量。

全球化佈局持續推進,產能釋放打開成長空間

2023 年公司大型產品產能 742.0 萬套,產量721.7 萬套(其中儀錶盤總成產量 662.8 萬套) ;中型產品產能 2965.6 萬套,產量 2983.2 萬套。公司圍繞主機廠持續推進合肥、安慶、常州、上海、墨西哥等地產能建設,目前大、中型產品在建產能 560 萬套,包括 210 萬 套儀錶板總成、120 萬套門板、40 萬套座椅背板、50 萬套汽車輪眉飾板、50 萬套尾門/翼子板總成和 90 萬套保險杠總成等配套。2023 年公司向墨西哥新泉增加投資 1.45 億美元,墨西哥新泉 80 萬套儀錶盤總成和 40萬套座椅背板預計 2024 年底投產,為公司增長注入新動力。同時,公司進一步在斯洛伐克投資6500萬歐元設立子公司,在美國投資5000萬美元(加利福尼亞州投資 400 萬美元,得克薩斯州投資 4600萬)設立下屬子公司,用於研發、製造、銷售,海外市場持續拓展。

第三期員工持股計劃穩步推進,綁定核心人員,保障公司長遠發展

24 年 1 月,公司公告 0.8~1.2 億回購計劃,擬用於實施員工持股計劃或股權激勵。24 年 4 月公司公告第三期員工持股計劃,擬針對不超過 1100 名員工提供不超過 4 億份股票,每份份額為 1 元,深度綁定核心人員,保障公司長遠發展。

投資建議

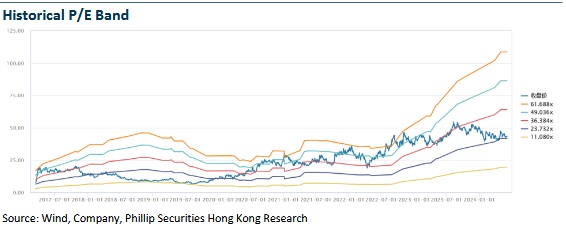

公司是國內汽車內外飾優質企業,隨著公司客戶持續拓展,產能陸續釋放,有望保持持續增長動。我們看好公司長遠發展,預計公司 2024-2026 年實現每股盈利分別為2.25/2.94/3.65元,同比增長36.6%/30.3%/24.5%,給予目標價至55.7人民幣元對應2024/2025/2026年24/18.4/14.8倍預計市盈率,增持評級。(現價截至10月28日)

風險

新業務推進進度體低於預期

電動車銷量不及預期

宏觀經濟倒退影響產品需求

原材料價格急劇上漲或產品價格急劇下滑

財務資料

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。