中國光大國際 (257.HK) - 利潤率將大幅上升

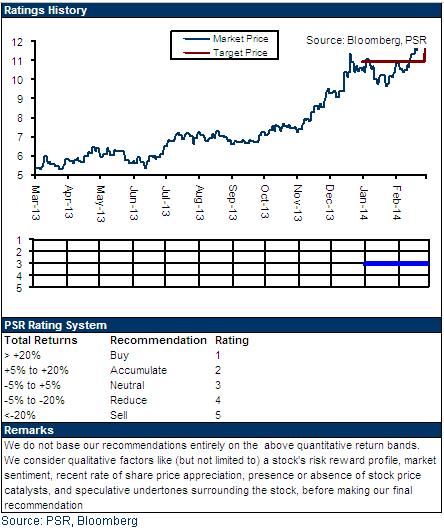

| 投資建議 | 中性 |

| 建議時股價 | $11.480 |

| 目標價 | $11.910 |

公司概要

光大國際是一家以綠色環保和新能源為主要業務的投資產業集團。目前共開發了70餘個項目,遍及中國沿海 20多個城市,已開發的項目包括垃圾焚燒發電、危險廢棄物安全處置、汙水處理、新能源發電及環保產業園區的規劃和建設等。

投資摘要

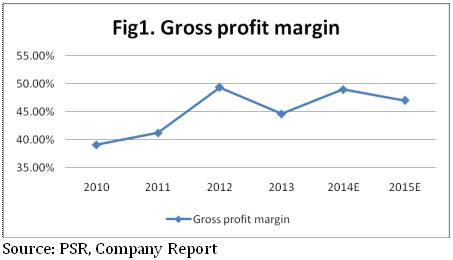

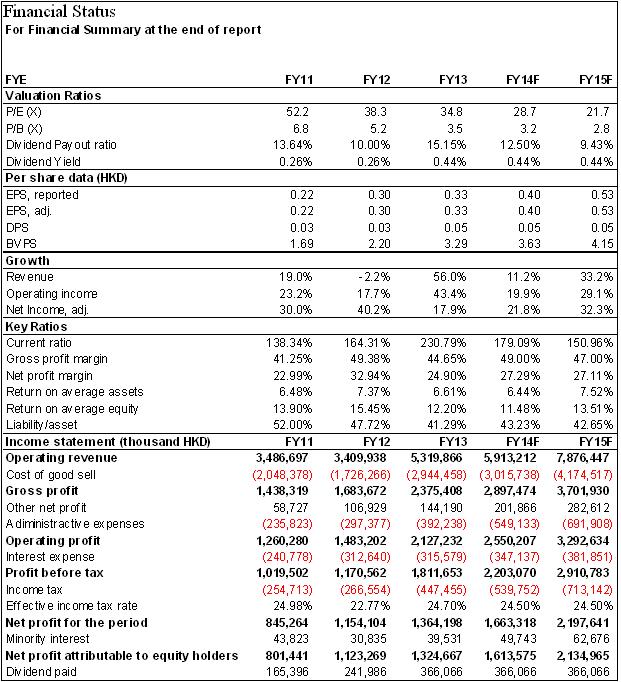

-公司2013年經營收入53.2億港元,較2012年末同比增加56%,毛利率為44.65%,較2012年下降約5個百分點,主要是由於利潤率較低的建造服務的總收入占比大幅增高。歸屬于公司股東的利潤13.25億港元,同比增加17.93%,每股基本盈利32.5仙,若不考慮2012年終止經營盈利的影響,該項利潤同比增加56.23%。

-環保及新能源業務部門中建造服務收入31.18億港元,較2012年同比增加94.61%,成為2013年收入增加的主要動力,建造服務收入大幅增加的主要原因是公司在2012年拿到的新專案規模較大,我們預計公司2014年建造收入將與2013年基本持平,2015年會迎來公司建造收入的再次大幅增加。

-公司2013年運營服務收入14.54億港元,同比上升19.89%,隨著投入運營的專案逐漸增多,運營服務的業務量也會穩步上升,2014年會有較多專案建成並投入運營,我們預計今年將是公司運營收入會有較大增幅的一年。

-環保能源業務2013年實現建造服務收入25.17億港元,同比增加170%,運營服務收入6.35億港元,同比增加40%,目前還有8個專案在建設過程中,預計2014年便可以完工,預計這8個專案建造可以為公司在今年提供超過15億元人民幣的收入,投入運營後預計可以提高運營服務收入40%以上。

-環保水務業務實現建造服務收入4.5億港元,同比下降15%,運營服務5.58億港元,同比增加11%,公司全年完工一個專案,提高日處理規模10萬立方米,預計公司今年環保水務的運營收入會處於小幅上升的趨勢中。

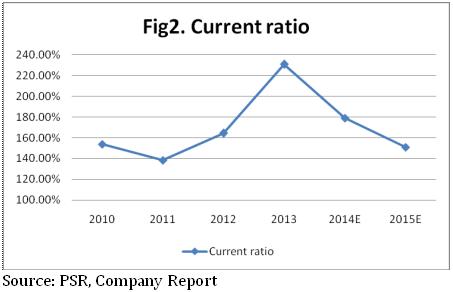

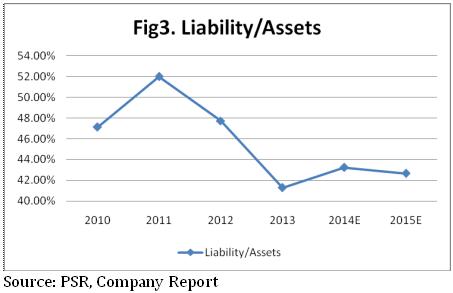

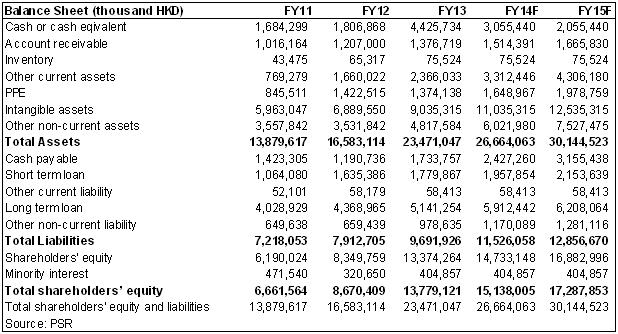

-公司2013年底有44.26億港元現金,為新一輪新項目開工提供了充足的資金保證,公司目前流動比率2.3,流動性情況良好,負債率41.29%,較2012年有6個百分點的下降,整體財務狀況優於同行業公司。

-今年2月,公司宣佈常州、江陰和宜興三個垃圾發電專案上調垃圾處理費,垃圾處理費的調升會增加公司運營服務的毛利率。

-公司是國內固廢處理的龍頭企業,未來兩年的利潤還會有較高速度的上升,我們給予公司高於行業平均的30倍預期市盈率,對應目標價11.91港元,為“中性”評級,目前公司股價較高,建議謹慎持有。

收入利潤雙增長

公司2013年經營收入53.2億港元,較2012年末同比增加56%,毛利率為44.65%,較2012年下降約5個百分點,主要是由於利潤率較低的建造服務的總收入占比大幅增高。歸屬于公司股東的利潤13.25億港元,同比增加17.93%,每股基本盈利32.5仙,若不考慮2012年終止經營盈利的影響,該項利潤同比增加56.23%,收入和利潤雙雙取得了大幅的增加,基本符合我們的預期。

建造收入翻倍

各分部業務中,收入的主要來源為環保及新能源業務部門,其收入占總收入超過了99.9%,環保及新能源業務部門中建造服務收入31.18億港元,較2012年同比增加94.61%,成為2013年收入增加的主要動力,也讓建造服務收入在總收入的占比由2012年的47%上升到58.65%。建造服務收入大幅增加的主要原因是公司在2012年拿到的新專案規模較大,公司2012年成功拓展了9個項目,投資總額共計人民幣47億元,是公司歷史上最高的一年,2013年便成為了公司的建造大年。而2013年公司共收穫12個環保項目,投資總額僅約人民幣24.8億元,因此我們預計公司2014年建造收入將與2013年基本持平。公司在2014年1月份便收穫兩大項目—安徽馬鞍山垃圾發電項目和湖南益陽垃圾發電項目,兩專案總投資額達到了8.22億元人民幣,介於2014年是各地政府大力發展環保事業的一年,而公司所有專案煙氣排放都執行更為環保的歐盟2000標準,對於各地方政府來說更有吸引力,在同業中具有絕對競爭優勢,我們預計公司今年可以收穫更多的專案,2015年會迎來公司建造收入的再次大幅增加。

公司2013年運營服務收入14.54億港元,同比上升19.89%,隨著投入運營的專案逐漸增多,運營服務的業務量也會穩步上升,2014年會有較多專案建成並投入運營,我們預計今年將是公司運營收入會有較大增幅的一年。

大規模垃圾發電項目即將完工

環保及新能源業務部門中,環保能源業務2013年實現建造服務收入25.17億港元,同比增加170%,運營服務收入6.35億港元,同比增加40%,公司全年新完工兩個專案,日處理垃圾規模提高2500噸,目前還有8個項目在建設過程中,預計2014年便可以完工,預計這8個專案建造可以為公司在今年提供超過15億元人民幣的收入,並且完工後可以提高日處理垃圾規模5300噸--約為目前規模的50%及固廢填埋規模90萬立方米—約為目前規模的106%,今年投入運營後預計可以提高運營服務收入40%以上。公司目前還有12個項目在籌備中,12個項目總投資額為43.2億元人民幣,隨著專案的陸續開工,預計今年公司能源業務的建造收入還會提高。

水務運營穩步增長

環保水務業務實現建造服務收入4.5億港元,同比下降15%,運營服務5.58億港元,同比增加11%,公司全年完工一個專案,提高日處理規模10萬立方米,目前公司還有一個項目在建,投資額僅為0.61億元人民幣,我們預計公司今年環保水務的運營收入會處於小幅上升的趨勢中,本年度是國家大力發展污水治理工作的一年,因此我們預計公司環保水務項目的建造收入有可能會得到政策支持而有所提高。

財務狀況良好

公司在2013年通過貸款、配股等方式取得大量融資,公司2013年底有44.26億港元現金,為新一輪新項目開工提供了充足的資金保證,公司目前流動比率2.3,流動性情況良好,負債率41.29%,較2012年有6個百分點的下降,整體財務狀況優於同行業公司。

垃圾處理費提升

今年2月,公司宣佈常州、江陰和宜興三個垃圾發電項目上調垃圾處理費,幅度分別為:5.3%、6.4%及17.7%,三個專案總日處理規模為2500噸,約為目前公司總規模的四分之一,垃圾處理費的調升會增加公司運營服務的毛利率,在垃圾發電項目運營三年後會調升處理費的一般條件下,2014年下半年到2015年初,還會有三個專案調升處理費,屆時利潤率還會有進一步的提升。目前汙水處理成為政府環保工作當務之急,汙水處理費用也面臨上升的可能,因此我們預計未來兩年公司運營服務的利潤率會有一個明顯的提升。

風險

建造項目未能按時完工

取得新專案規模縮小

估值

公司是國內固廢處理的龍頭企業,未來兩年的利潤還會有較高速度的上升,加之政府對環保行業的重視及未來可能進一步利好政策的出臺,公司的技術優勢會讓公司分得較同業公司更多的收益,因此我們給予公司高於行業平均的30倍預期市盈率,對應目標價11.91港元,為“中性”評級,目前公司股價較高,建議謹慎持有。

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。