中國建設銀行 (939.HK) - 優先股發行有助減少資本壓力

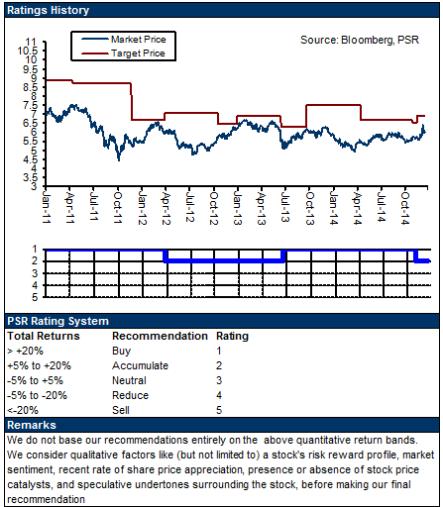

| 投資建議 | 增持 |

| 建議時股價 | $5.980 |

| 目標價 | $6.900 |

資本壓力下降

根據中國建設銀行(以下簡稱建行或集團)上週末最新公告將在境內非公開發行6億股優先股,每股票面面額為人民幣100元,募集資金不超過600億元,其用途用於補充銀行的其他一級資本。

本次優先股的股息將按年發放一次,同時根據條款,在其核心一級資本充足率降至5.125%(或以下)時,建行可以有權在無需獲得優先股股東同意的情況下,將本次優先股全部或部分的轉換成A股普通股。

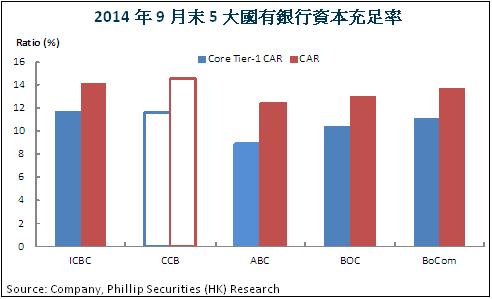

在上一份報告中,我們提到銀行的資本壓力相對於其它大型銀行較小。截止今年9月末,建行的資本充足率及核心一級資本充足率分別為14.53%及11.65%,較2013年末分別上升了0.90及1.19個百分點。通過本次優先股發行,在不考慮相關費用的情況下,以9月末的資料為基礎,預計建行的資本充足率和核心一級資本充足率將變成15.12%及11.65%,資本壓力近一步下降。

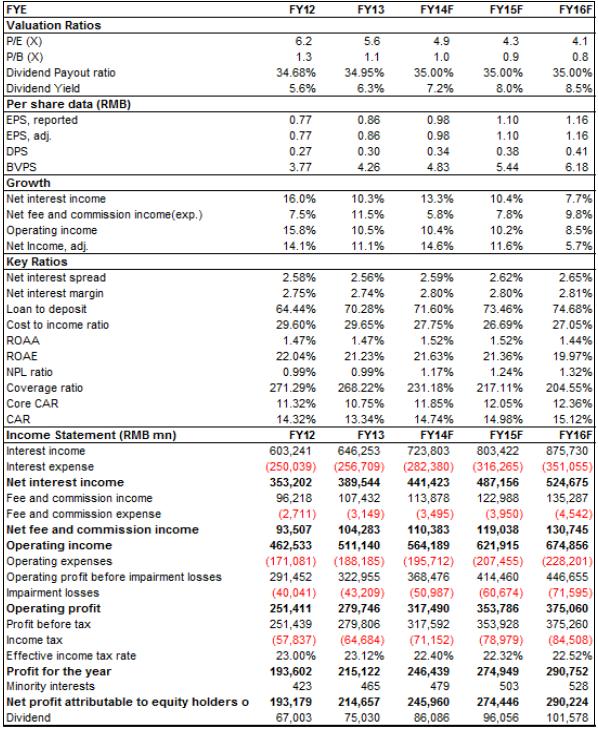

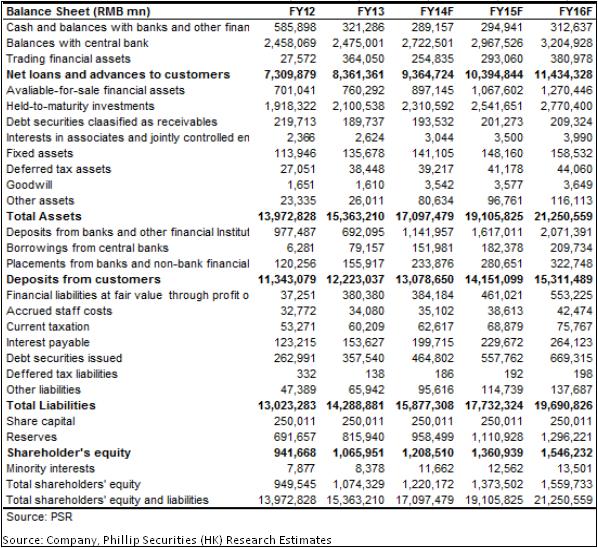

業績增長平穩

總體看建行本次優先股將明顯提升銀行資本金的水準,同時今年前3季度其業績表現基本符合我們預期,第4季度在市場環境明顯好轉,另外滬港通開通後,市場對銀行預期更為樂觀,因此我們對集團的未來業績表現仍持謹慎樂觀態度,但預計其盈利增速將持續放緩,未來兩年淨利增速維持在平均8%左右的水準。我們上調中國建設銀行12個月目標價至6.90港元,較最新收盤價高出約15%,相當於2015年每股收益的5.0倍及每股淨資產的1.0倍,估值較為吸引。維持“持有”評級。

投資觀點

中國建設銀行的本次優先股發行將明顯提升銀行的資本金水準,同時從其歷史派息記錄看,未來對銀行的普通股股東的收益影響有限。鑒於集團穩定的業績表現,以及較高的資本充足率,我們相信未來銀行的資本結構將進一步優化,利潤增速將保持穩定。

資本充足率提升

2014年以來通過利潤實現的內部積累以及合格資本工具發行等手段,建行的資本充足率明顯上升。截止9月末,資本充足率及核心一級資本充足率分別為14.53%及11.65%,較2013年末分別上升了0.90及1.19個百分點,與同業相比居於行業領先水準。

根據本次公佈的優先股計畫,在不考慮相關費用的情況下,以9月末的資料為基礎,預計建行的資本充足率和核心一級資本充足率將變成15.12%及11.65%,資本壓力近一步下降。

盈利影響有限

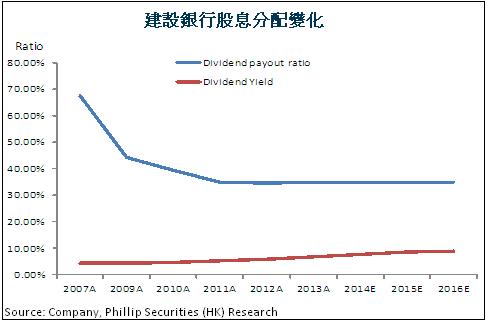

由於優先股股東可優先獲得股息,因此以人民幣600億發行規模計算,假設股息率為6%,則將對普通股股東造成約人民幣36億元的損失。不過鑒於過去建行均能保持較穩定的股息分配比例,我們認為優先股的影響較小。

另外,如果優先股全部轉換成A股普通股,以總額人民幣600億元,轉換價格人民幣5.20元/股計算,轉換的A股數量將不超過115.38億股(=600/5.2),截止今年9月末,建行的總普通股股份為2,500.11億股,因此原股東的表決權被攤薄的比例不超過4.41%。

財務報告

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。