石藥集團 (1093.HK) - 轉型創新支撐估值

| 投資建議 | 中性 |

| 建議時股價 | $6.660 |

| 目標價 | $6.960 |

公司概要

石藥集團是一家生產銷售創新藥、品牌藥、仿製藥、原料藥的醫藥行業龍頭企業,主要集中於抗感染、心腦血管、精神神經、糖尿病及抗腫瘤等治療領域。

投資摘要

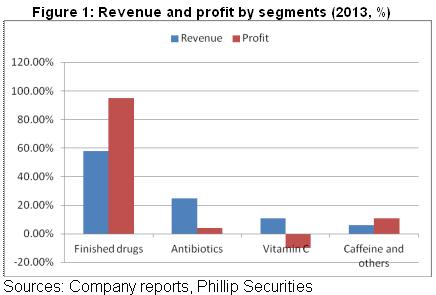

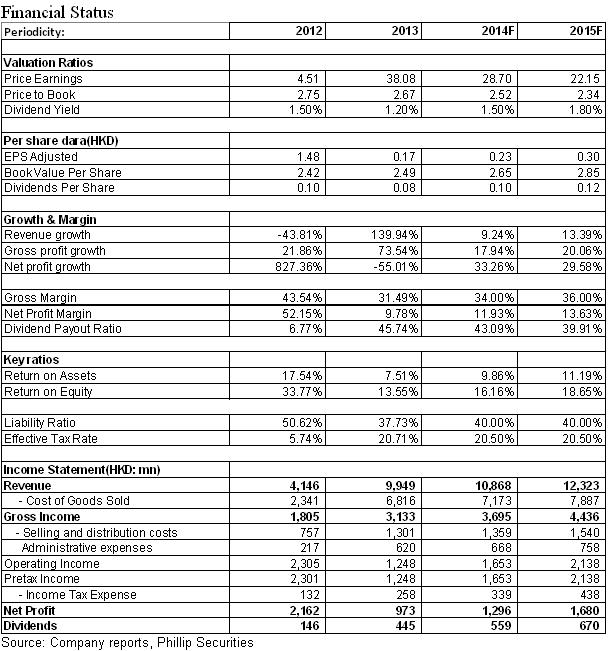

石藥集團近日公佈截至13年財報顯示,當期錄得營業額99.49億港元,按年升139.94%,毛利31.33億港元,按年升73.54%,但僅實現純利9.73億元,同比下跌55.01%。每股盈利17.49仙,派末期息8仙,而上年同期派10仙。

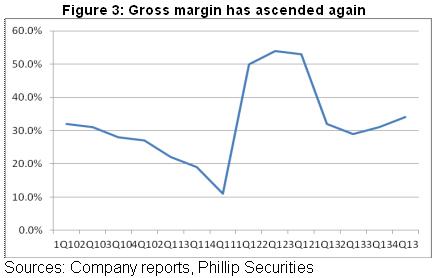

總體來看,公司“原料藥到創新藥”的轉型繼續推動業務發展,主要創新藥物恩必普/歐來甯/玄甯的營收按年分別增長47%/32%/57%,其中第4季度同比分別增長41%/16%/92%,更快於三季度的39%/8%/67%。而受惠於產品結構的升級,公司毛利率亦呈現上升勢頭,前三個季度毛利率僅為30%左右,四季度已升至33.9%。

純利同比下降則主要緣於一次性損益。12年反向收購公司錄得議價購買收益18.11億港元,而2013年沒有此項收益。剔除上述一次性損益後,公司稅前溢利實際大增102%。

公司管理層指引未來2-3年利潤複合增速仍可達30%,我們亦認為實現概率較大。公司創新藥預期仍將維持快速增長動能,恩必普注射劑有望進入更多省份醫藥報銷藥物目錄。公司還儲備了豐富的在研品種,抗腫瘤新藥品種已初具規模,預期均將為公司提供新的增長動力,亦可能打造新的重磅產品。而在人民幣雙向波幅擴大並偏向貶值的背景下,公司產品將在海外更具競爭力,進而提升銷售規模。

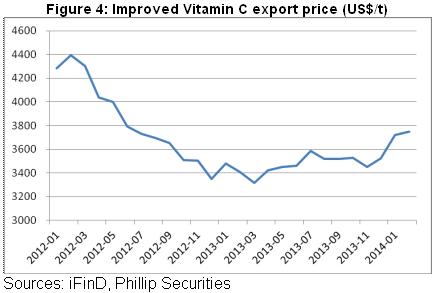

受惠於盈利能力更強的品牌創新藥帶來的產品結構改善,公司盈利能力已持續增強,預計該等趨勢還將延續。同時,原料藥等業務盈利亦有改善可能,譬如維生素C價格已呈現持續提升趨勢。

公司經營風險在於醫藥行業反腐影響市場擴張及創新藥上市進度不及預期等。

石藥集團集中於醫藥大類病種,且研發實力深厚,後續創新藥預期將持續提升公司產品結構並拉升盈利能力,我們暫給予公司對應14年每股收益30倍的估值水準,12個月目標價為6.96港元,為“中性”評級。

一次性收益影響業績表現

石藥集團近日公佈截至13年財報顯示,當期錄得營業額99.49億港元,按年升139.94%,毛利31.33億港元,按年升73.54%,但僅實現純利9.73億元,同比下跌55.01%。每股盈利17.49仙,派末期息8仙,而上年同期派10仙。

總體來看,公司“原料藥到創新藥”的轉型繼續推動業務發展,主要創新藥物恩必普/歐來甯/玄甯的營收按年分別增長47%/32%/57%,其中第4季度同比分別增長41%/16%/92%,更快於三季度的39%/8%/67%。而受惠於產品結構的升級,公司毛利率亦呈現上升勢頭,前三個季度毛利率僅為30%左右,四季度已升至33.9%。

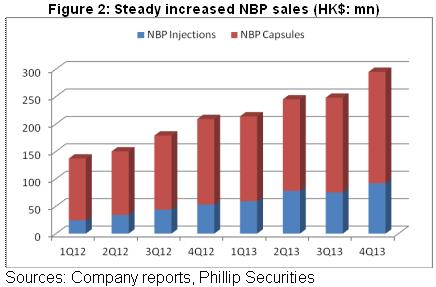

值得一提的是,作為國內上市的第一個專用於治療腦血栓的新藥,恩必普已經連續兩年實現銷售額超10億元,成為國內首個年銷售收入過十億的原研藥,而且,公司共計已擁有17個單品銷售額超億元的創新藥。

不過, 純利同比下降則主要緣於一次性損益。12年反向收購公司錄得議價購買收益18.11億港元,而2013年沒有此項收益。另外,因為部分下屬公司稅率減半優惠政策到期等因素,公司實際有效稅率亦從12年的5.7%增至13年的20.7%。而剔除上述一次性損益後,公司稅前溢利實際大增102%。

創新藥貢獻繼續提升

公司管理層指引未來2-3年利潤複合增速仍可達30%,我們亦認為實現概率較大。

首先,公司的創新藥預期仍將維持快速增長動能。以恩必普為例,13年其獲評為中國馳名商標,其注射劑目前僅進入約五省市的醫藥報銷藥物目錄,未來應有望進入更多省份。

其次,公司目前儲備了豐富的在研品種,共170餘個,主要集中於抗感染、心腦血管、精神神經、糖尿病及抗腫瘤等治療領域,其中包括12 個一類新藥以及37 個三類新藥。公司的抗腫瘤新藥品種已初具規模,多美素、津優力、艾利能正處於市場導入期,硼替佐米、伊馬替尼則已申報生產,預期均將為公司提供新的增長動力,亦可能打造新的重磅產品,譬如津優力,主要用於預防化療後引起的白細胞減少及感染,亦是國內首個長效化生長因數類藥物。隨著各省市招投標的推進,公司計畫抗腫瘤藥在14年能實現2.5億港元的收入,亦明顯高於13年的八千萬水準。

再次,石藥集團國際化進程持續推進。截止12年,公司有9個品種通過了美國FDA認證,13年則有3個ANDA(仿製藥在美註冊)批准的藥品,公司還預計14年開始每年將有3-4個仿製藥產品取得ANDA文號,並促使銷售擴展至海外高端市場。值得一提的是,在人民幣雙向波幅擴大並偏向貶值的背景下,可以預期公司產品將在海外更具競爭力,進而提升銷售規模。

盈利能力或持續改善

受惠於盈利能力更強的品牌創新藥帶來的產品結構改善,公司盈利能力已持續增強,毛利率從13年二季度的29%分別提升至三季度的31.7%及四季度的33.9% 。我們相信,創新產品的推出將令該等趨勢延續。

另外,公司原料藥等業務盈利亦有改善可能,譬如維生素C市場,雖然產能過剩持續,但部分競爭對手出現停產、限產現象,因此,維C價格已呈現持續改善趨勢,14年來更為明顯。

催化劑

新藥拓展超預期;

人民幣持續貶值。

風險

醫藥行業反腐影響市場擴張;

創新藥上市進度不及預期。

轉型創新支撐估值

石藥集團集中於醫藥大類病種,且研發實力深厚,後續創新藥預期將持續提升公司產品結構並拉升盈利能力,我們暫給予公司對應14年每股收益30倍的估值水準,12個月目標價為6.96港元,為“持有”評級。

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。