銀河娛樂 (27.HK) - Q3業績略超預期

| 投資建議 | 買入 |

| 建議時股價 | $26.800 |

| 目標價 | $35.000 |

Q3表現略優於預期

銀河娛樂Q3收益為123億港元,同比下跌29%,環比上升5%,經調整EBITDA為21億港元,同比下跌36%,環比上升13%, 其中Q3博彩業務淨贏率偏低令EBITDA減少約 1.3億港元。

Q3公司旗下酒店的入住率保持在99%的高水準,兩大主要品牌資產表現各異,其中澳門銀河的表現更具競爭力。Q3澳門銀河收益為87億港元,同比下跌22%,環比上升9%,經調整EBITDA為17億港元,同比下跌 30%,環比上升19%。值得一提的是非博彩收益達7.42億港元,同比上升 92%,環比上升 60%。

澳門星際酒店收益為29億港元,同比下跌 48%,環比下跌 7%,經調整 EBITDA 為5.14 億港元,同比下跌 43%,環比上升 1%。

整體而言,銀河娛樂在Q3表現良好,環比Q2出現增長,全年的收入和利潤跌幅收窄,反映了中場業務的增長已經能夠部分補償貴賓廳的持續疲弱,此外度假需求和新項目入市也增強了銀河娛樂的吸引力。

經營表現的新變化

貴賓廳以外的業務的(中場、角子機及非博彩)快速成長、縮減成本以及新項目推出是銀河娛樂在經營表現的積極變化。儘管整體澳門博彩行業尚未完全走出低谷,但這些變化對於可持續成長和獲取市場份額具有積極作用。

銀河娛樂的市場重心正轉向非貴賓廳業務,中場、角子機及非博彩的收入比重由2014年Q3的三分之一提升到目前的約50%,而EBITDA比重則佔據主導地位。預期非貴賓廳業務的收入和EBITDA比重將持續上升。

澳門銀河二期和澳門百老匯在Q2的開業為公司提供了新的增長動力。其中澳門百老匯在Q3錄得收益為 1.89 億港元,錄得經調整 EBITDA 虧損 100 萬港元, 基本在運營的第一個財政季度中實現了盈虧平衡。此外,縮減成本的努力則在Q3節省超過1億港元,預期在未來18個月節省約8億港元。

資產負債表保持穩固

截止2015年9月末,銀河娛樂的現金為60億港元,淨現金48億港元,債務總額的顯著減少與公司償還了庫務管理相關的債務有關。未來1年的資本開支項目主要包括路氹三、四期的勘察工程和海外市場的策略投資,預期支出額度有限。

風險

中央政府對於澳門博彩的管控政策;

貴賓廳需求疲弱;

澳門本地及周邊地區的競爭對手實力增強;

澳門的工資和通脹因素。

估值

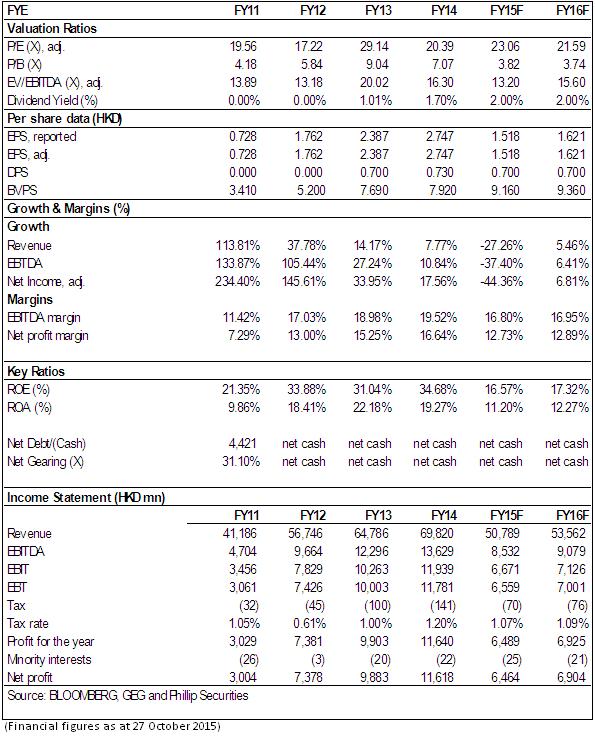

銀河娛樂的Q3資料略優於預期,反映了公司基本面的積極變化以及需求的平穩復蘇。而政府在逐步放鬆博彩業管控和鼓勵澳門旅遊業方面已經釋放出一些積極信號,我們認為這些信號將對澳門博彩業尤其是銀河娛樂的業績產生正面的推動作用。我們給予銀河娛樂“買入”評級,12個月目標價35港元,相當於2016年度的15.6倍的EV/EBITDA比率和22倍的預期市盈率。(現價截至10月27日)

財務報告

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。