鳳凰醫療 (1515.HK) - 央企持續進入,外延擴張可期

| 投資建議 | 買入 |

| 建議時股價 | $11.400 |

| 目標價 | $15.100 |

獨特模式造就龍頭地位

鳳凰醫療具備豐富成熟的醫院管理經驗,已發展出一套成熟的IOT公立醫院託管模式,即除了加大投資改善硬體外,公司還藉由醫生陽光化收入改革及供應鏈集中採購等破除以藥養醫,進而提升服務。該等模式無需政府額外投入,對公立醫院較具吸引力。

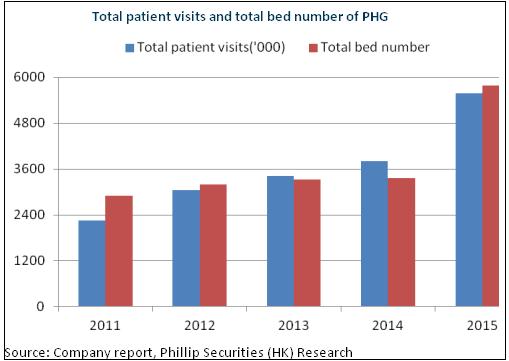

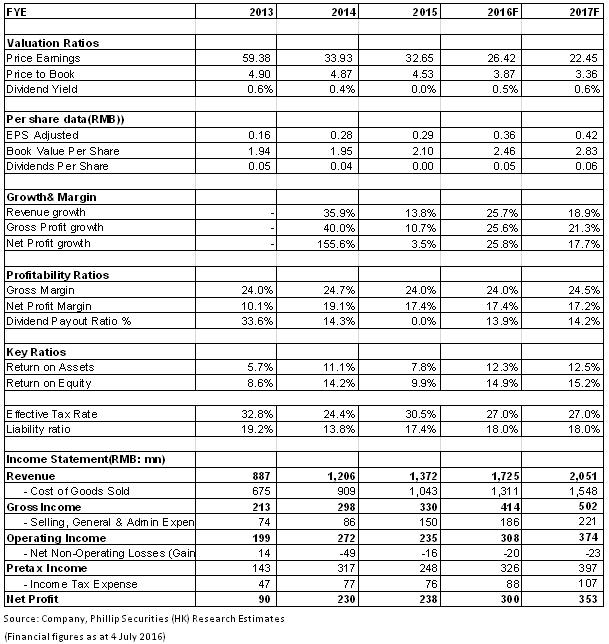

藉此,公司已成長為民營醫院管理龍頭。而且,被託管醫院的經營指標逐年改善,譬如健宮醫院、燕化醫院、門頭溝醫院等均實現了門診人次和住院人次的明顯提升,病床周轉率也不斷提升,醫院運行效率明顯改善。公司在過去五年收入和淨利潤的年複合增長分別達到28.4%和41%,大幅高於醫療行業的平均增長速度。

央企持續進入,外延擴張可期

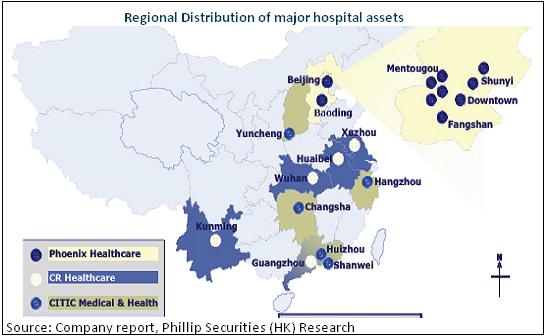

公司於4月和5月接連公告華潤醫療和中信醫療通過注入資產換取進入鳳凰醫療。華潤醫療將注入47家醫療機構(包括4家三級醫院、6家二級醫院、25家一級醫院和12家社區服務中心,均為醫保定點)及3家養老機構,其中醫療機構實際開放床位近6000張,養老機構開放300張,2015年標的醫院的合併醫療收入達24.1億元,共作價37.2億港元,換取鳳凰醫療8.04港元增發股份4.63億股,最終華潤醫療將持有鳳凰醫療35.7%股份,成為控股股東。另外,中信醫療則注入2家三級醫院、700床位規模醫院資產,換取鳳凰醫療9.50港元增發股份1.31億股,作價12.4億港元,最終中信醫療將持有鳳凰醫療9.15%股份,成為第二大機構股東。

因此,鳳凰醫療將成長為亞洲最大的醫院管理集團,覆蓋109家醫院(其中12家三級醫院),經營12480張床位,相對此前擴張逾一倍。同時,公司實質性全國佈局,此前鳳凰醫療主要集中于北京、天津及河北,華潤醫療及中信醫療則集中於華南及中部,包括廣東、雲南、湖北、湖南、安徽、江蘇和浙江等。尤其重要的是,華潤醫療和中信醫療均為大型央企的一級子公司,公司將有大型央企品牌和信譽的背書,地方政府合作意願將更強,鳳凰醫療在京外的擴張能力有望明顯改善。同時,央企背景亦或令公司債權融資成本更低,從此獲得資金優勢。

估值

除了快速擴張外,鳳凰醫療亦著力探索協作醫療體系,並與UMP集團合作構建一體化分級診療體系,通過體系內醫生團隊的多點執業以及帶動學科建設來調配醫療供給資源從大型醫院向小醫院下沉,這都將不斷提升其於醫院管理領域的競爭力。

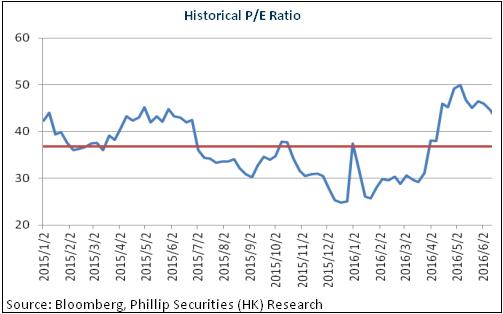

估值方面,除了央企進入外,公司管理層近兩月還不斷以9.96-10.97港幣/股的價格收購股份,提供足夠的安全邊際。我們給予其目標價15.1港元,對應2016年EPS 35倍,首予“買入”評級。(現價截至7月4日)

風險

異地醫院管理整合風險;

人才儲備不足;

公立醫院改制不及預期。

財務報告

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。